本ページはプロモーションが含まれています。

確定申告 ずっとしていないアルバイト 知恵袋より詳しく答えます

この記事は、確定申告 ずっとしていないアルバイトについて 知恵袋より詳しく答えています。

他にも、バイト掛け持ちしながら確定申告していないとどうなるのか?も解説しています。

確定申告をずっとしていないアルバイトにも色々なパターンがありますが、大きく2つのパターンに分かれます。

- パターン1

税務署に見つかった場合、過去5年間さかのぼって本税の他に無申告加算税、延滞税のペナルティを受ける。 - パターン2

確定申告をしないことで、天引きされた所得税が戻ってくるのに、受け取れないで損をしているケース。

これらの対策として、ずっと隠し続ける、自分で申告する、税理士に相談するなどの方法があります。

確定申告 ずっとしていないアルバイトの色々な事例、対策を詳しく知りたい方は、このまま読み進めて下さい。

確定申告ずっとしていないアルバイト:問題ないケース

アルバイト収入が103万円以下

あなたのアルバイトの年間給料が103万円超えていなければ、税務署に見つかっても何も問題はありません。

アルバイトを掛け持ちしている場合でも、全バイト先の収入の合計が103万円以内に収まっていれば問題はありません。

ただし、この場合はあなた自身が損をしている可能性があります。

>もし、アルバイト先で所得税が天引きされているのならら確定申告することで、天引きされた税金が全額戻ってきます。

副業のアルバイト収入が20万円以下

収入が20万円以上であっても、収入から経費を差し引いた金額が20万円以下になれば、確定申告は不要になります。

ただし、所得が20万円以下の人でも、給与所得以外の所得が1円でもあれば住民税の申告は必要です。

住民税は、税務署ではなく各自治体へ書面で申告します。

住民税の税率は課税所得の10%です。

住民税の申告が必要なのに申告をしていなかった場合、それが発覚したときには、本来の住民税に「延滞金」を加えて納めることになります。

住民税の延滞金は、都道府県によって年利率が異なりますが、所得税の延滞税の年利率7.3%〜14.6%程度が参考になります。

確定申告ずっとしていないアルバイト:問題あるケース

アルバイト収入が103万円以上

逆に年間のアルバイト収入が103万円を超えている場合は、税務署に見つかるとペナルティーを受けます。

これは国の法律で年間収入が103万円を超えてる場合は、自身で確定申告をする義務があるからです。

冒頭でも説明したように、過去5年間さかのぼって本税の他に無申告加算税、延滞税のペナルティを受けることになります。

アルバイトは103万円を超えると扶養から外れる

あなたが親の扶養に入っているとしたら、103万円を超えると扶養から外れることになります。

あなたが扶養から外れると、親の扶養の控除額(所得税38万円、住民税33万円)がなくなるので、親の負担が年間約7万円増えてしまいます。

また、年収が93万円から100万円を超えると住民税がかかります。

93万円〜100万円と幅があるのは、住民税は地方自治体によって金額が違うからです。

家族のことを考えたらアルバイト収入は103万円以内に抑えておいた方が無難です。

アルバイト収入が130万円以上

過去5年間さかのぼって本税の他に無申告加算税、延滞税のペナルティを受けることになるのは、アルバイト収入が103万円を超えた時と同じですが、

アルバイトの収入が130万円超えている場合は、家族の扶養から外れ保険料を自分で負担しなくてはなりません。

ですので自分で国民保険に加入するか、所属先の健康保険に入る必要があります。

たとえば、年間140万円のアルバイト収入があったとすると、社会保険料は約20万円かかります。

つまり、手取りは約120万円になるということです。

社会保険料も所得税と同じように過去5年間さかのぼって支払うことになります。

また、親も扶養者が外れることで保険料が上がります。

特定扶養親族

年齢が19歳以上23歳未満の扶養親族は、特定扶養親族として優遇を受けています。

しかし、アルバイト収入が103万円を超えた場合、その優遇(所得税63万円、住民税45万円の控除)が無くなるので親の負担額は、年10万円以上とさらに増えてしまいます。

副業のアルバイト収入が20万円以上

サラリーマンで副業(アルバイト)収入が20万円を超える人も確定申告をする必要があるので注意してくださいね。

今はやりの不用品売買や、データ入力をはじめとしたクラウドソーシングなどの収入も副業(アルバイト)になります。

会社に内緒でアルバイトをしていた場合は会社にアルバイトがバレる可能性があります。

メルカリ、転売

転売行為は無申告にしている人が多く、税務署でも調査を強化しています。

メルカリに登録しているアカウントを見れば、いつ頃どの程度の売上があったかは簡単にわかります。

「多額の売上」はバレて当然と思った方がいいでしょう。

メルカリ、転売以外に収入がない場合は、年間に得た利益が48万円を超えれば申告する必要があります。

ただし、「家具」「じゅう器」「通勤用の自動車」「衣服」「本」「家電」「雑貨」などの「生活用動産」は、どれだけ処分しても確定申告は必要ありません。

しかし、日常生活で普通に使用するモノでも、ブランドバッグなど1個につき30万円を超えた場合は、確定申告の対象になります。

【関連記事】 メルカリの売上、税務署になぜバレる?

アフィリエイト報酬も支払い調書でばれる

アフィリエイターに対する報酬を源泉徴収しているASPは、国税庁に支払い調書を提出しています。

提出先は所轄税務署ではなく、国税局です。

なぜかというと、国税局には電子商取引を調査する専門チームがあるからです。

支払調書は毎年1年度分を集計し、翌年の1月31日までに提出する義務があります。

データは毎年毎年定期的に蓄積されていくのですが、税務調査官は申告漏れは個人の方が圧倒的に多いことから、「個人名」にすごく反応します。

無申告者に対する調査は、国税庁はかなり注力しているんです。

FX、暗号資産もすぐにばれます

日本で所定の所得の支払いをした場合、その支払いをした企業は、毎年1月にその支払いに関する調書を作成し、税務署に提出します。

FXの差金決済も、これらの業者から税務書に提出されます。

暗号資産も暗号資産取引所を通じて情報を入手しているので、だれがいつどれだけの利益を得ているのかを把握しています。

ですので、確定申告が必要なのにしていなければすぐにばれます。

ギャラ飲み、パパ活もバレる

マッチングアプリを利用してのギャラ飲み、パパ活は振込なので支払い履歴が残りすぐにばれます。

運営会社に税務調査が入れば、芋づる式にメスが入るでしょう。

私は現金だから「絶対にバレない」と高を括っていても、

相手の男性の会社に税務調査が入り、相手が自身の口座からお金をおろしていれば取引履歴は残ります。

また、貰った現金を自身の口座に入金していれば、そこからも足がつきます。

お手当やプレゼントとしてもらったお金であれば110万円以下なら、贈与税として認められ確定申告の必要はないと考えている人もいるようですが、これは間違いです。

贈与は民法上、無償で財産を与える契約です。

パパ活は、食事やデートの対価として金銭のやりとりをしているので、有償でサービスの提供をしていることになります。

ですので、ギャラ飲みやパパ活で稼いだお金も所得税の計算の対象となります。

ギャラ飲みやパパ活の収入のみで、他に仕事をしていなければ、「収入ー経費」で算出される合計所得が48万円以上であれば確定申告が必要です。

親の扶養になっている場合、年収103万円を超えると扶養から外れることになります。

給与所得がある会社員やパートタイマーの方は、ギャラ飲みやパパ活で得た利益が年間20万円を超えれば、確定申告が必要です。

無申告がバレた場合の追徴課税額

仮に年収300万円の会社員Aさんが、手渡しで毎月10万円(年間120万円)のお手当を、5年間受け取っていた場合、その追徴課税額は約31万円になります。

また、他に住民税が50万円かかります。

追徴課税額を減らす方法

追徴課税額を減らす方法は簡単です。

できるだけ早く自ら確定申告することです。

そうすることで、無申告加算税が15%→5%に軽減されたり、青色申告特別控除最大65万円も受けることができます。

パパ活女子が確定申告する場合は、申告書にお相手となる「パパ」の名前と住所の記載が必要です。

税務署の調査力は侮れない!

税務署は申告をしなければ調べようがないと思うかも知れませんが、税務署を侮ってはいけません。

税務署は少しでも無申告を見つけるために常に調査をしています。

そのために、あらゆる情報を集める権限を持っています。

国税総合管理システム「KSKシステム」

税務署には、納税者の税金に関する情報を一括管理するためのシステムが備わっています。

国税総合管理システムというのですが、略称で「KSKシステム」とも呼ばれます。

このシステムには、全国の納税者の確定申告書情報などがデータ化、蓄積されていて、その人の年収やこれまでの納税情報などを一覧にすることができます。

少しでも不審な点が見つかると、税務調査対象の選定が行われます。

預金口座の閲覧権限

税務署は金融機関の預金取引の情報を照会することができるので、

アルバイトの収入が銀行振り込みなどで入金されていれば、すぐに確認することができます。

明らかに収入とおぼしき入金が毎月発生しているにもかかわらず申告がないと、すぐに疑われてしまうでしょう。

確定申告しないとアルバイトでも損をします!

ここからは、所得税を還付してもらう方法や、ペナルティーについて詳しくお話しします。

また、確定申告をする場合でも、簡単にできる方法も紹介します。

アルバイトでも確定申告をしないと損をする場合があります。

あなたはバイト先から給料を貰う時に、所得税を源泉徴収されていますか?

*源泉徴収:所得税を給料から天引きすること

そして、源泉徴収されているなら、年末に年末調整をして貰っていますか?

もし、年末調整されていないのなら、アルバイトでも確定申告をすることで、収めた税金が戻ってくる可能性が高いです。

それと、ブラック企業などは給料から源泉徴収として一律10%を差し引いておきながら、税務署に支払っていない場合があります。

残念ですが、これはブラック企業でなくても多くのアルバイト先で行われているようです。

日給で貰う場合でも同じです。

年収103万円以下でも、税金が給与天引きされる理由

アルバイトやパートでも一定期間継続して働く場合、税法上の扱いは正社員と同じ給与所得者となり、月の給与が8万8000円以上の場合は給与から源泉所得税が徴収されます。

給料ソフトなどを使用している会社は、月額8万8,000円、日給2,900円を超えると自動的に所得税が差し引かれるところが多いです。

採用時にバイト先から「給与所得者の扶養控除等申告書)」の提出を求められていなければ、

8万8000円未満でも源泉徴収されることがあります。

所得税は年収103万円まではかかりませんが、1年が終わってみないと103万円を超えるかどうかは分からないので、あらかじめ暫定額として源泉所得税を徴収するのです。

年収103万円を超えなければ、徴収された源泉所得税は年末調整で戻ってきますが、

バイト先が年末調整を行わない場合は、戻ってこないので引かれ損になります。

戻してもらうには自身で確定申告をする必要があります。

アルバイトの所得税

所得税はアルバイトの場合は、収入が年間103万円を超えた場合に税金が課せられます。

つまり、年間のアルバイト収入が103万円を超えていなければ、天引きされた所得税が確定申告することで全額戻ってくるのです。

103万円を超えていれば、103万円より超えた金額に対しての所得税を払うだけでいいんです。

アルバイトの勤務先が年末調整を行ってくれれば、あなた自身が確定申告をしなくても税金は還付されます。

年末調整は、2箇所以上ですることはできないので、アルバイトを掛け持ちしている場合は、収入の多いバイト先でのみ年末調整をします。

アルバイト所得税の還付金額

税金は103万円を超えた額に対し5%です。

195万円までは課税率は5%です。

(年間所得が298万円までは税率5%)

あなたが年間105万6000円(8,8000円×12ヶ月)のアルバイトの収入があったとします。

すると、こんな計算になります。

- 105万6千円ー103万円=2万6千円

- 2万6千円×5%=1,300円

つまり、1,300円があなたが本来支払うべき税金です。

しかし、一律給料から10%が源泉徴収として引かれていたとしたら、

105万6千円×10%=10万5,600円の税金を払っていることになります。

実に10万円以上の税金を余分に収めていることになるんです。

これが確定申告をすることで10万4,300円戻ってくるんです。

なんと、1ヶ月分の以上の税金が還付されるんです。

勤労学生控除の申請をしているのなら、年間130万円までは非課税ですので、引かれていた税金がまるっと戻ってきます。

凄くないですか?

でも、確定申告をしなければ還付されませんよ!

>>勤労学生控除(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1175.htm

アルバイトでも確定申告をしないとペナルティーを受ける

これまでも、確定申告ずっとしていない場合についての説明をしてきましたが、ここからは税金を支払わない場合のペナルティーについて、もう少し詳しくお話しします。

アルバイト先で所得税を源泉徴収されていなかったり、複数のアルバイトを掛け持ちしていて、なおかつ合計収入が103万円を超えてる場合は、自身で確定申告をする義務があります。

もし、103万円を超えていても確定申告をしない場合は、税務署にわからなければ何も追徴課税も処罰もないですが、

もし、バレた場合は過去5年間さかのぼって本税+無申告加算税(所得税額の10〜15%)、延滞税(7.3〜14.6%)が課税されます。

延滞する期間が長ければ長いほど支払額が増えていきます。

また、過去5年分の住民税も課税されます。

過少申告加算税

無申告のペナルティを避けるために、あわてて確定申告書を出すのも危険です。

税務調査で、収入を少なく申告していたと見なされると過少申告加算税が課税されます。

計算ミスや勘違い、意図的に少なくしたかどうかは問われません。

経費の否認など税務署が承認しなければそれまでです。

【関連記事】 確定申告の期限に遅れる期限後申告ペナルティ!

無申告の対策

ここでは、自分で白色申告する方法を紹介していますが、一番無難な方法はプロの税理士に確定申告を依頼することです。

きちんと申告することで、前述したように納め過ぎた税金が戻ってくるケースもあるので確定申告をすることは決して無駄にはならないはずです。

アルバイトの納税申告なら5,000円から引き受ける税理士はたくさんいます。

アルバイトの確定申告

.jpg)

アルバイト先がきちんと年末調整をしていてくれれば、あなた自身が確定申告をする必要はありません。

あなたが、アルバイトで働いていても年末前に辞めてしまったり、複数のアルバイト先からの収入がある場合には、自分で確定申告をする必要があります。

まず、あなたの給料明細を確認して、年間で収入が103万円(あるいは130万円)を超えているかどうかを確認して下さい。

あなたが家族の扶養家族ではなく、自身で国民保険などを支払っていれば、社会保険料控除を受けることとができるので、103万円以上の収入があっても無税になることもあります。

103万円(130万円)を超えていなくて、税金を支払っていれば確定申告をすることで税金は全額戻ってきます。

アルバイトの確定申告は難しい?

でも、確定申告って難しそう、面倒臭そうと思いますよね。

そんなことはありません。とても簡単なので安心してください。

アルバイトの確定申告は白色申告で行います。

アルバイトの源泉徴収票

.jpg)

確定申告をするには源泉徴収票をもらっておく必要があります。

本来であれば源泉徴収票は全員に郵送される必要がありますが、会社によってはアルバイトから「源泉徴収票をください。」と連絡を貰ってから送付する会社もあります。

あなたが中途退職していても、退職した1か月以内に交付することが所得税法226条にて定められています。

源泉徴収票を無くした場合は、前職の会社にお願いすれば再発行してもらえます。

雇用先が源泉徴収票を発行してくれない場合

ブラック企業ならありそうですよね。

勤務先が源泉徴収票を発行することは義務なので、必ず発行しなければいけません。

源泉徴収票の発行を断られた場合は、「税務署や労働基準監督署に相談する」と伝えましょう。

そうすれば、発行してもらえるはずです。

最悪、それでも発行してもらえない場合は、給与明細書をすべて持って税務署に行きます。

事情を話して「源泉徴収票不交付の届出書」に記入します。

この手続きを行えば、たとえ源泉徴収票がなくても確定申告ができます。

アルバイトの給与明細書

.jpg)

短期バイトで給与明細書が欲しくても貰えなかった場合でも、給与明細書は手続きの際に必要なので、会社に求めて下さい。

給与明細書も源泉徴収票と同じで、会社は求められれば発行する義務が法律で定められています。

アルバイトの確定申告は白色申告

これまでアルバイトの確定申告は、「申告書A」を使用していましたが、税法の改正により2023年の申告からは「申告書B」に統一され「申告書A」は廃止されました。

それに伴い名称も「申告書」と一本化されています。

申告書の所得の種類には「事業所得」と「給与所得」がありますが、アルバイト収入は「給与所得」に入力します。

白色申告は難しい腹式簿記ではなく単式簿記なので家計簿と同じです。

ほとんどのアルバイトは、源泉徴収票に記載されている事項を確定申告書に転記するだけ問題ありません。

医療費控除など、控除を受けたい場合には、それぞれ添付書類が必要となります。

今は優秀な会計ソフトがあるので、それを使えば案内に沿って入力するだけで、確定申告書が完成します。

ここで紹介する会計ソフトは無料で何年も継続して使うことができます。

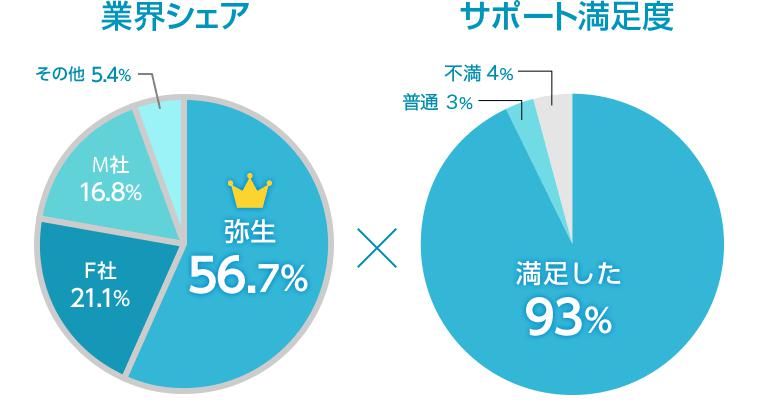

その会計ソフトは「弥生会計」といって、21年連続して会計ソフトでの売り上げNO.1。

シェア率も50%以上で、2人に1人以上が使っている会計ソフトです。

だからずっと無料で使えるという太っ腹な対応ができると思います。

使用者の満足度も90%以上です。

分からないことがあれば、「弥生会計」に直接聞くこともできるし、利用者が多いことからネットで調べれば利用者が親切に教えてくれています。

もし、あなたが税金を払いすぎているのなら、ぜひ無料の会計ソフトを使って確定申告しましょう。

もったいないですよ。

税金を支払うのは国民の義務ですが、払いすぎているのなら払い戻してもらう権利があります。

あなたが「ふるさと納税」をしているなら寄附金控除も受けることができます。

弥生会計の白色申告会計ソフト

サポートの満足度92%

全ての機能が、ずっと無料で使えるプラン。

↓詳細はココをクリック↓

![]()

税理士に無料相談する

そんなに大した収入でもないのに、税理士に相談したら費用もかかるし、まず相談できる税理士も知らないという方は多いと思います。

しかし、税理士紹介サービスの「税理士ドットコム」なら、会社を経営している人だけじゃなくて、個人の相談にも乗ってもらえます。

「確定申告していないことがバレたらどうなるのか?」「税理士が必要かどうか?」「税理士に頼むと費用がいくらかかるのか?」「節税のアドバイスがほしい」など、

自分の状況ではどうなのか?詳しく質問したい方は、直接聞いてみましょう。

問い合わせは無料なので、不明点の質問をするだけなら、わざわざ税理士と契約する必要はありません

税務に関する悩みを無料で何でも相談することができます。

初めての確定申告で悩んでいる方も、とりあえず無料相談してみるといいでしょう。

税理士から事前に概算の見積もりが取れるので、

事前に料金を見比べたうえで税理士を比較検討することもできます。

アルバイトの納税申告なら2万円から引き受ける税理士はたくさんいます。

確定申告を5,000円ですべて手続きしてくれた!という口コミも投稿されています。

プロのコーディネーターが要望にあった税理士を探してくれます。

最短当日|24時間受付|年中無休|全国対応

税理士ドットコムは税理士紹介サービス業界最大手。

上場企業が運営しているので、信頼ができ、登録税理士数、相談件数、成約件数共に業界最多です。

他を時間をかけて探しまわるよりは、ここ一択です。