本ページはプロモーションが含まれています。

インボイス対応の税理士報酬の値上げ幅はいくら?

悲しいかな個人事業主の現実を考えたらインボイス制度に選択の余地はありません。

つまり、免税事業者のまま事業を継続することで、得意先が減り続け売上減少し、廃業、破産に追い込まれるか、

課税事業者を選択して生き残りをかけて努力するかのどちらかが現実なのです。

「ココナラ」に登録しているようなフリーランスには影響が大です。

ただし、BtoC(企業(business)が一般消費者(Consumer)を対象に行うビジネス形態)であれば、

インボイス登録をしないという選択肢をとる可能性が高くなります。

これは、理容室や美容室、居酒屋やクラブ、スナックなどの飲食店の場合も同じことが言えます。

例えば小売業の利益率は10〜15%ですが、消費税は10%なので、何もしなければ利益のほとんどを持っていかれてしまいます。

2割特例を利用すれば、個人事業主であれば令和5年〜令和8年の4回分の申告で、消費税の納税額が抑えられます。

さらには、インボイス制度の消費税の計算は非常に煩雑な事務作業が必要となり、中小企業や個人事業主にとっては大きな負担です。

ですので、インボイス制度対応の税理士報酬が安い税理士や、経営相談ができる税理士を見つけることが、これからの鍵となります。

既に税理士と契約している方は、インボイス制度対応で税理士の報酬は値上げされるので、

やはり、これまでよりも税理士報酬に敏感にならざるを得ません。

インボイス制度で税理士報酬は値上げする

税理士事務所へのアンケート調査では、約8割の税理士事務所が税理士報酬の値上げを検討しています。

値上げ金額は、5万円以下が約5割、5万円〜10万円が約4割と答えています。

値上げ金額の請求方法ですが、顧客の納得感を考慮すると、消費税申告報酬を値上げする事務所が多いようです。

たとえば、これまでが

決算申告報酬15万円、消費税申告報酬3万円

であれば、

消費税申告報酬を3万円から8万円の報酬に値上げする。

ということです。

ですので、値上げの時期は令和5年10月1日を含む事業年度の決算終了後随時ということになるようです。

インボイス制度対応の税理士報酬が安い税理士を見つける

課税事業者を選択した場合は、補助金活用や、消費税申告の手順など税理士に相談することをおすすめします。

会計ソフト、電子契約の使い方も教えてもらえます。

税理士には無料で相談できるので、一度相談してみてはどうでしょう。

税理士はインターネットで税理士事務所を1つづつ調べるのもいいですが、手間もかかるしホームページの情報も不確かです。

今なら、税理士紹介サービスがあるので、そちらを利用することをおすすめします。

無料でこちらの希望に添える税理士を何人でも紹介してもらえます。

断るときも、コーディネーターが断ってくれるので、精神的な負担はありません。

「ココナラ」と税理士報酬の削減にこだわっている税理士紹介サービスを3つ紹介します

ココナラ

無料ではないですが、「ココナラ」でも、インボイス制度について、どう対応したら良いか、悩んでる方に税理士が相談に応じています。

ココナラは、コーディネーターがいないので、自分で1件1件、経歴を見て確認しながら問い合わせをする必要があります。

税理士紹介サービスは、コーディネーターに相談するだけで、条件があう税理士候補を複数、探し出してくれます。

税理士報酬も事前に見積もりを貰うことができるので、面談する前に選択することもできます。

どちらが良いかは、人それぞれだと思いますが、より詳しい情報はそれぞれのホームページをご覧ください。

税理士ドットコム

まず、税理士紹介サービスで一番のおすすめが「税理士ドットコム」です。

登録税理士の人数、相談件数、マッチング件数とも業界最多です。

登録税理士が多いことから、条件、報酬などを多人数から比較することができます。

税理士ドットコムに依頼した人の70%以上の人が、税理士に支払う報酬が削減できている実績があります。

料金は業種や規模に応じて変わりますが、3万円(税別)から請け負う税理士事務所もあります。

税理士紹介センタービスカス

税理士紹介サービスのパイオニアで運営歴は27年と業界最多です。

会計事務所登録数も4,200ヶ所以上と多いため、

条件、報酬などを多数の事務所から比較することができます。

ホームページにも税理士報酬削減の事例が多数掲載されています。

【関連記事】 税理士紹介センタービスカス 評判

税理士紹介ラボ

税理士報酬の削減にこだわっている税理士紹介サービスですが、安かろう悪かろうではありません。

税理士の質も税理士ラボが責任を持って対応しています。

運営会社は保険や不動産の比較サービスも複数運営していて、他社と比較して費用を見直すノウハウにはかなりの実績があります。

他にも、税理士紹介サービスを紹介しているので、ドンドン確認して安い税理士を探して下さい。

>> 税理士紹介サイトどこが良いか、おすすめを独断と偏見でランキング

インボイスで税理士に依頼するメリット

税理士は、決算時の消費税の計算方法などスポットで依頼することができ、インボイス制度に対応した補助金にも精通しています。

補助金申請書の作成から提出までのアドバイスもしてもらいながら、補助金を活用し経費を少しでも減らすのが得策です。

だからといって、顧問税理士として継続契約する必要もありません。

インボイス制度はご自身でも申請できますが、税理士に依頼した方がよいメリットとしては、

- 業種

- 売上規模

- 取引先との関係

- 利益体質

これらを確認したうえで、インボイス制度を登録する場合でも一番有利な納税方法を教えてもらえることです。

インボイス制度の税理士報酬は、適切なアドバイスとインボイス登録代行を含めて、30,000円(税込)で依頼できる会計事務所もあります。

登録代行は依頼すれば、ご自身で登録用紙を書くことも、税務署へ直接行くこともありません。

社会保険料を減らすために、マイクロ法人を検討するのも一つの選択肢です。

【関連記事】 マイクロ法人の税理士費用や税務相談、節税効果

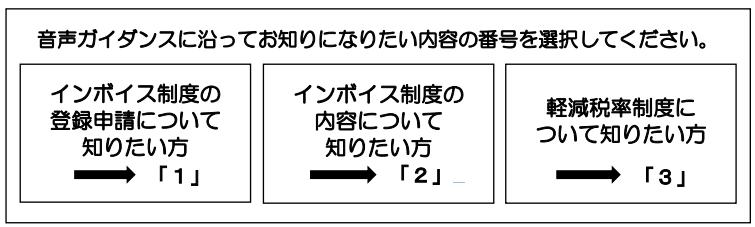

インボイス制度の相談窓口

インボイス制度の相談窓口は、国税庁がインボイスコールセンターを設けています。

- 電話番号:0120−205−553(無料)

- 受付時間:9:00〜17:00(土日祝除く)

インボイス制度に関する一般的な質問や相談に国税局職員が答えてくれます。

民間のインボイス制度の相談窓口では、「税理士ドットコム みんなの税務相談」がおすすめです。

これまでにインボイス制度に関する質問が700件以上も寄せられていて、

「インボイス」に関係するすべての税務相談内容を閲覧したり、自分の状況を無料で相談することができます。

資料を持ち寄って個人的により具体的な相談をしたい時には、税理士に直接確認することをおすすめします。

税理士を紹介して貰って、面談をしたからといって、税理士と必ず契約する必要はありません。

インボイス制度とは

インボイスとは日本語に直訳すると請求書や領収書という意味です。

インボイス制度は、インボイスを使った制度ということで、正式名称は、「適格請求書等保存方式」です。

インボイス制度はヨーロッパでは消費税が導入されたと同時に導入されました。

これまでの免税事業者は課税事業者に登録しないと仕事が来ないので、ほとんどが課税事業者にになることを選びました。

そして、課税事業者に登録しなかった免税事業者は廃業が続出しほぼ淘汰されてしまったのです。

これと同じ現象が日本でも起こると予想されます。

個人事業主にとっては、とても怖い制度です。

インボイス制度が導入されると、免税事業者からの仕入れ代金に含まれている消費税を控除することができなくなります。

課税事業者を選択しなければ、得意先は消費税の控除ができないので、消費税の金額分を値引き要請してくるか、

課税事業者からの仕入れに切り替えるでしょう。

【今まで】

売上:110円(消費税10円)

仕入れ:88円(消費税8円)

預かった消費税ー支払った消費税=差額を納付

10円ー8円=2円

【それが】

10円ー0円=10円

今まで、2円の消費税の支払いで済んでいた会社が、仕入税額控除ができなくなることで5倍の10円を支払うことになります。

だからといって、免税事業者であることを理由に消費税額分の値引きを要求することは、独占禁止法、下請法に違反するので、露骨な要求はしてこないと思いますが、相手もビジネスです。

立場が逆でも仕入れ先を変更したくなりますよね。

会社にとって有利な業者に流れることは自然の流れです。

これまで免税事業者は消費税を支払う必要がない分、課税事業者よりも多くの利益を上げることができました。

しかし、これからは課税事業者になることでこれまで利益になっていた消費税分を納税しなければならないので、収入が減ってしまいます。

インボイス制度で課税事業者を選択すると、年間900万円の売上の個人事業主は45万円の利益が減ると言われています。

インボイス補助金

インボイス制度に対応した代表的な2つの補助金

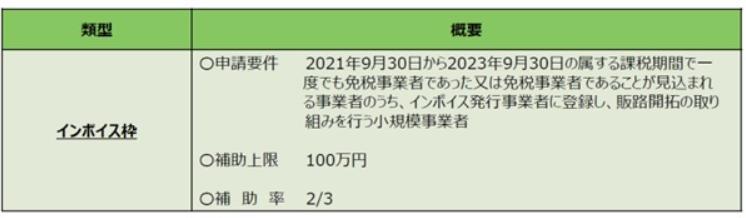

小規模事業者持続化補助金「インボイス枠」

自ら経営計画を見直して、販路開拓や生産性向上の取り組みを行う小規模事業者を支援する制度の特別枠で、

免税事業者から新たにインボイス発行事業者になる事業者を支援する制度です。

通常枠より補助上限が引き上げられ最大100万円の補助が受けられ、補助率は通常枠と同じ2/3です。

この制度を利用するには、地域の商工会・商工会議所に、申請書や経営計画書などの書類を提出する必要があります。

- 補助上限額100万円

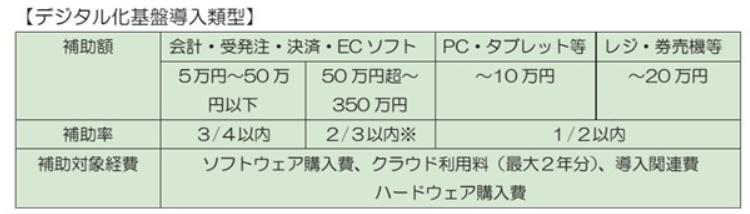

IT導入補助金

ITツールを導入する経費の一部を補助してもらえる補助金

インボイス制度対応のためにITツールの導入補助や、PC等のハード購入補助

- 総費用の最大3/4・350万円補助

- クラウド利用料を2年分まとめて補助

- PC・タブレットについては、補助上限額10万円、補助率1/2で支援。

- レジ・券売機等については、補助上限額20万円、補助率1/2で支援。

導入するITツールにより補助額と補助率が異なります。

インボイス制度導入後の個人事業者のこれから

事業を継続していくのなら、やはり課税事業者になることを考えなくてはならないでしょう。

今からでも遅くはありません。

制度の施行スケジュールを確認しつつ、早めに必要な準備を進め、消費税の納税義務が発生しても納税に耐えうるだけの事業基盤を整備することが重要です。

適用は2023年10月1日からなので、まだ「余裕があるように思えますが、今から準備をしておかないと、あっという間に時間は経ってしまいますよ。

課税事業者の登録申請期限は、2023年3月31日まで。

もう時間はありませんよ。

個人事業主の場合、届出の期限は前年の2022年12月31日までです。

インボイス制度で請求書はこう変わる

◆請求書に必要記載項目

【2023年(令和5年)10月1日まで】

1.発行者の氏名又は名称

2.取引年月日

3.取引内容

4.受領者の氏名又は名称

5.軽減税率の対象である旨の表記

*商品に軽減税率が適用されていることがわかる印をつける

6.適用税率ごとに区分した合計額

*10%適用商品の合計額と8%適用商品の合計額を区分する

【2023年(令和5年)10月1日以降】

インボイス制度導入

上記にさらに3つの項目が追加されます。

7.インボイス制度の登録番号

8.適用税率

9.適用税率ごとの消費税額の合計

適格請求書発行事業者の登録番号 取得方法

免税事業者は、適格請求書発行事業者の登録申請書を税務署に提出することで、審査を経てから登録番号が通知されます。

適格請求書発行事業者の登録番号は、法人番号がある場合は「T+法人番号」、法人番号がない個人事業主などは「T+13桁の数字」になります。

適格請求書発行事業者になると、消費税の納税と税務署の調査に耐えられるようにするために事務負担が増えます。

取引先が要求した場合には適格請求書を発行し、適格請求書のコピーも自分で保存しておく義務が生じます。

帳簿も7年間保存する必要があります。

登録申請書の提出は、電子申請(e-Tax)の場合は所轄税務署宛ですが、

紙の申請書を郵送で提出する場合は、提出先は各国税局(所)のインボイス登録センター宛になります。

税務署や国税局の業務センターではないので注意してください。

免税事業者のままで課税事業者の登録番号を捏造することは脱税違反になります。

国税庁の「適格請求書発行事業者公表サイト」に、課税事業者の登録番号を入力すると下記の情報が公開されるので、すぐにばれてしまいます。

- 適格請求書発行事業者の氏名又は名称

- 法人の場合、本店又は主たる事務所の所在地

- 登録年月日

- 登録取消年月日、登録失効年月日

消費税を計算する方法

課税事業者が消費税を計算する方法は、原則となる計算方法「本則課税制度」と簡易的な計算方法「簡易課税制度」の2種類があります。

本則課税制度

消費税の納付税額 = 売上税額(課税売上にかかる消費税額)ー 仕入控除税額(課税仕入等にかかる消費税額)

実際の計算では、消費税は国税である消費税と地方税である地方消費税をそれぞれ算出します。

また、取引に応じて「標準税率」と「軽減税率」に分けて算出しなければいけません。

簡易課税制度

簡易課税が適用されるのは、課税売上高が5000万円以下の事業者で事前に届出を行う必要があります。

簡易課税制度では、業種ごとに定められた「みなし仕入率」を用いて納税額を算出します。

業種ごとに定められた「みなし仕入率」を仕入れ額に掛けるだけなので経理処理での大きな負担はありません。

消費税の納付税額 = 売上税額(課税売上にかかる消費税額)ー 仕入控除税額(売上税額 × みなし仕入率)

【みなし仕入率 事業区分】

- 第1種事業(卸売業)…90%

- 第2種事業(小売業)…80%

- 第3種事業(農林漁業、建築業、製造業など)…70%

- 第4種事業(飲食店業など)…60%

- 第5種事業(運輸・通信業、金融・保険業、サービス業)…50%

- 第6種事業(不動産業)…40%

納税額の違い

例 小売業のケース(課税売上:900万円、課税仕入:750万円)

【原則となる計算方法の場合】

900万円×10%ー750万円×10%=15万円

【簡易課税制度での計算方法の場合】

900万円×10%ー900万円×80%=18万円

この例では、実際の仕入控除税額が、みなし仕入率で計算された仕入控除税額よりも多くなるため、簡易課税を選択したほうが消費税の納税額が多くなります。

*課税仕入額は、電話代や交通費、交際費などの諸経費や、機械や自動車などの資産を購入した金額も含まれます。

インボイス制度経過処置

政府は免税事業者の課税仕入れについての経過措置を設けています。

免税事業者から仕入れた会社は、

- 2023年10月1日から3年間は80%控除可能

- 2026年10月1日から3年間は50%控除可能

の経過処置が設けられれています。 - 2029年10月1日〜:0%

インボイス制度の事務負担軽減

免税事業者が課税事業者を選択すると、請求書に関わる事務作業がとても面倒になります。

経理担当は一枚一枚の請求書や領収書が適格なのかどうかを確認しながら仕分けし、会計入力しなくてはなりません。

しかし、会計ソフトやクラウドサービスを導入することで、事務作業を軽減することができます。

そのためにも補助金を活用しましょう。

大手会計ソフトは、電子インボイスに対応したソフトウエアを使用できる状態になっています。

大手会計ソフト3社を紹介します

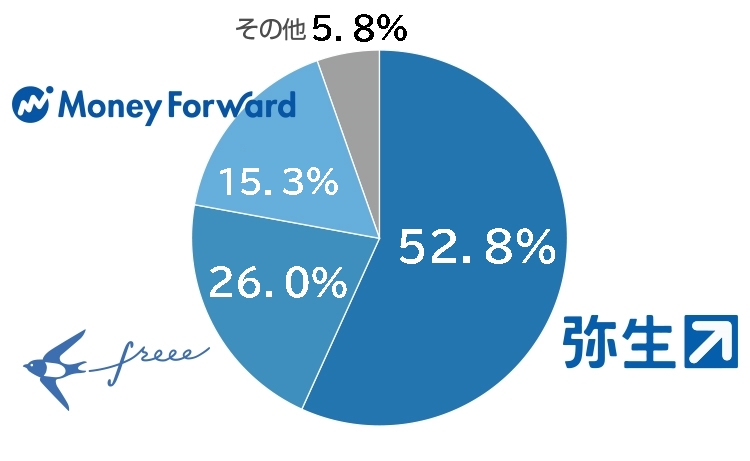

【クラウド会計ソフトの利用状況】

↓↓ 詳細は社名をクリック

インボイス登録後は電子契約がおすすめ

個人事業主やフリーランスの方で、契約周りに苦労されている方が多くいます。

「本業に時間を費やしたい」と思っていても、売上につながらない書面作成・送付に時間が取られてしまっているのです。

それを解消するのが電子契約です。

電子契約書であれば、そうした作業が必要なく、書面で契約するよりも費用的にもお得です。

電子契約とは、オンライン上で契約を交わすことですが、書面を送付する手間や、費用がかからず、印紙代も節約できます。

「難しそう」と思われるかもしれませんが、契約する際の手続きもシンプルで簡単です。

電子契約を導入することで、業務効率化ができ、コストも削減できます。

また、トラブル防止になり信用も高まります。

電子契約書のサービスは、有料になりますが月額5,000円前後から利用することができます。

電子契約を結ぶのは自分だけではなく、相手もいることなので、操作がシンプルで、使いやすい電子契約書サービスを選びましょう。

![]()

.jpg)