本ページはプロモーションが含まれています。

弥生会計があれば個人事業主は税理士はいらない?

弥生会計があれば個人事業主は税理士いらない?の答えですが、

- 財務省のデータ、

- 口コミ店舗検索サイト「エキテン」

- 税理士ドットコム

の実態調査から個人事業主で会計ソフト利用者の税理士の関与割合が参考になります。

結論からお話しすると、個人事業主が、市販の経理・会計ソフトを利用している割合は、

青色申告者で73.1%、白色申告者においては41.8%。

会計ソフトを利用していない個人事業主の帳簿付けは、「エクセル等の表計算ソフト」「ノートに手書き」などの手段で処理しているようです。

個人事業主が税理士に依頼している割合は平均で34%です。

この調査をもう少し詳しく見ると、

売上300万円未満は16%と少ないですが、売上が1000万円を超えると59%、

2000万円を超えると、さらに増えて72%に跳ね上がります。

これらの調査結果から、個人事業主でも、売上が上がるほど会計ソフトを利用しながらも、税理士と契約しているのがわかります。

【参考資料】

- 財務省のデータ

所得税と法人税の割合を公表。所得税が個人事業主になります。 - 口コミ店舗検索サイト「エキテン」

個人事業主の確定申告の実態に関する調査結果 - 税理士ドットコム

個人事業主479人に聞いた、市販の経理・会計ソフトを利用している個人事業主の実態調査

税理士や会計事務所に仕事を依頼するやり方には、「丸投げ」と「自計化」の2通りあります。

自計化は、会計ソフトに売上や支出のデータを自分で入力するやり方で、丸投げするよりもコストを抑えられます。

しかし、どちらの場合でも、最終的な決算処理は、専門家である税理士や会計事務所にお願いすることがほとんどのようです。

【関連記事】

・個人事業主が税理士に丸投げする費用

・税理士に決算のみ格安に依頼!

ここでは、会計ソフトは「なぜ、弥生会計なのか?」

また、弥生会計を使用して「自計化」をすることで、税理士費用を抑えながら税理士と連携するメリット、デメリットなどについて詳しく説明しています。

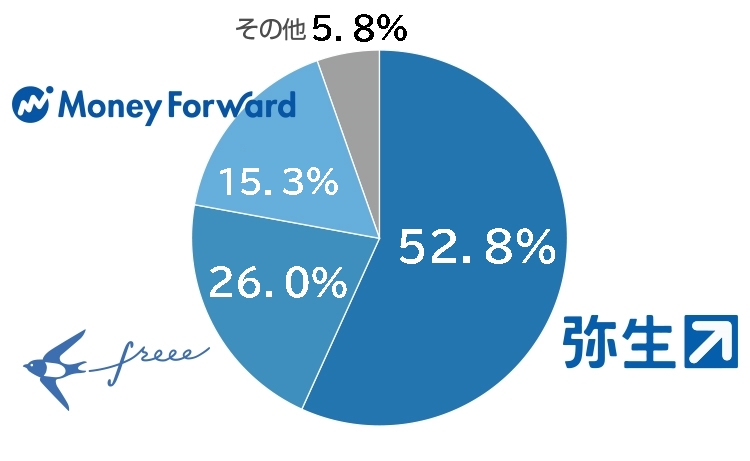

なぜ、弥生会計なのか?

弥生会計以外にも、会計ソフトは色々あるのに、なぜ弥生会計かというと、

弥生会計が国内シェア断トツの1位だからです。

MM総研の2023年3月時点調査では、国内シェア52.8%です。

つまり、2人に1人が弥生会計を使っているのです。

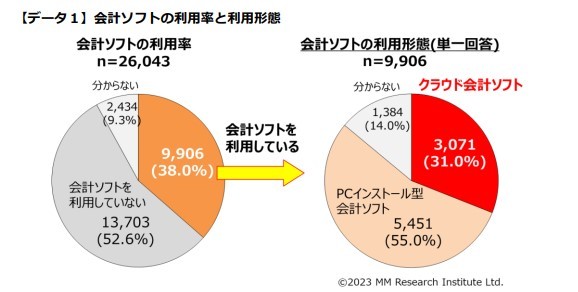

また、会計ソフトは最近ではクラウド会計ソフトの利用が増えていますが、

まだまだ会計ソフトはPCインストール型が主流です。

PCインストール型の会計ソフトは弥生会計の独壇場で、クラウド会計ソフト2位のfreeeや3位のマネーフォワードはPCインストール型は対応していません。

さらには、会計事務所での会計ソフト使用率も弥生会計が最も高いので、税理士と契約することになっても連携がスムーズに行えます。

弥生会計は使いやすいインターフェース(操作画面)が特徴であり、初心者でも迷わずに操作できます。

もし、個人事業主の方が経理に苦手意識を持っていても、弥生会計ならサポートも充実しているし使いこなすことができます。

これから先も、弥生会計を使えば、煩雑な経理作業から解放され、自由な時間を手に入れることができます。

とはいえ、弥生会計にもメリット(できること)、デメリット(できないこと)があります。

また、弥生会計を使用する時のコツ、問題点、注意点などもここでは紹介しています。

さらに、弥生会計に向いている人、向いていない人、税理士が必要なケースについても説明しているので、

弥生会計を導入しようか迷っている個人事業主の方は参考にしてください。

弥生会計メリット(できること)

弥生会計は、中小企業や個人事業主が会計業務を効率的に行うためのソフトウェアで、簡単に会計処理を行うことができます。

以下のことが弥生会計でできます。

仕訳入力や帳簿管理

弥生会計では、売上や仕入れなどの取引を入力することができます。

また、勘定科目ごとに仕訳帳、総勘定元帳、試算表、損益計算書、貸借対照表などの帳簿を管理することができます。

財務諸表の作成

弥生会計では、貸借対照表や損益計算書などの財務諸表を簡単に作成することができます。

これにより、事業の経営状況を把握し、経営の改善点を見つけることができます。

税務申告書の作成

弥生会計は、年末調整や青色申告などの税務申告書を簡単に作成することができます。

また、税務署とのデータ連携も可能で、手作業によるミスを防ぐことができます。

経費精算管理

弥生会計では、経費の入力や申請、承認、支払いなどの経費精算管理が可能です。

これにより、事業の経費を効率的に管理し、経費節約につなげることができます。

取引先や銀行とのやり取り

弥生会計では、取引先や銀行とのやり取りが簡単にできます。

たとえば、取引先からの入金や銀行からの引き落とし情報を取り込んで、自動的に帳簿に反映することができます。

弥生会計デメリット(できないこと)

一方、弥生会計を使うデメリットとしては、次のような点が挙げられます。

- 専門知識やスキルを持たない人が誤った入力をしてしまうと、後々まで影響が残ることがある。

- システムに問題が発生した場合、自力で対応する必要がある。

- 導入や操作にあたって、初期費用やランニングコストがかかる。

また、以下のような専門的な税務業務には対応していません。

事業計画策定や経営支援

弥生会計は財務会計に特化したソフトウェアであり、事業計画策定や経営支援には向いていません。

経営戦略を立案する際は、専門家のサポートが必要です。

税務相談、税務調査対応、税務訴訟対応

弥生会計は専門的な税務業務に対応していないため、税務に関する疑問や相談事項がある場合は、税理士や税務会計士に相談することが必要です。

弥生会計が向いている人

弥生会計は、簡単な会計処理から複雑な会計処理まで、幅広いニーズに対応することができます。

また、基本的な会計の知識がある人であれば、簡単に操作することができます。

そのため、個人事業主や中小企業経営者など、自分で会計処理を行いたい人に向いています。

弥生会計が向いていない人

一方、弥生会計は簡単な操作性があるものの、専門的な税務知識が必要な場合や、複雑な会計処理が必要な場合には向いていません。

また、業種によっては、専門的な会計ソフトを使用することが求められる場合もあります。

税理士が必要なケース

税理士が必要なケースとしては、法人税や所得税の確定申告、相続税の申告、給与計算、税務調査対応などが挙げられます。

また、特別な制度を活用した税金の節約や、事業承継などの相談も税理士のサポートを受けることができます。

- 業務内容や規模が複雑である場合。

- 複数の事業所や拠点がある場合。

- 海外との取引がある場合。

- 会計処理に関するトラブルや問題が発生している場合。

これらのような状況がある場合には、専門的な知識や経験が必要となります。そのため、税理士に依頼することが適切な場合があります。

弥生会計と税理士の併用がおすすめなケース

弥生会計は中小企業などの事業者向けの会計ソフトウェアであり、会計処理を効率化するための様々な機能を備えています。

一方、税務申告や節税などの専門的な知識を持つ税理士に相談することで、より正確かつ効果的な経営戦略を立てることができます。

そのため、弥生会計と税理士の併用は、特に中小企業や個人事業主など、財務・会計面での専門知識が不十分な場合におすすめです。

税理士との連携について

税理士との連携は、会計処理の正確性や税務申告書の適正な作成のために重要です。

弥生会計で処理した会計データを、税理士がチェックして確認することで、間違いがないかどうかを確認することができます。

また、税務申告書の作成においても、税理士が法律や税制の知識を活かして、適正な申告を行うことができます。

弥生会計を使用するコツ

弥生会計を使って事業を運営するためには、データ入力の精度を高めることや適切な勘定科目の設定、そして記帳のルーティンを決めることが重要です。

データ入力の精度を高めるための方法

データ入力の精度を高めるためには、自動入力機能を活用したり、入力チェック機能を利用することができます。

また、入力担当者に対して教育を行い、入力作業における正確性を高めることも大切です。

自動入力機能の活用

弥生会計には、顧客情報や商品情報などのマスタデータを登録することで、自動入力機能を利用することができます。

これにより、手入力による誤りを減らすことができます。

入力チェック機能の利用

弥生会計には、入力されたデータの妥当性をチェックする入力チェック機能があります。

この機能を利用することで、誤ったデータを入力することを防止することができます。

入力担当者の教育

入力担当者に対して、正確な入力作業の方法や注意点を教育することで、データ入力の精度を向上させることができます。

適切な勘定科目の設定方法

適切な勘定科目を設定することで、会計情報の管理がスムーズになります。

具体的には、業種や規模に合った勘定科目の設定や、勘定科目の体系化を行うことが大切です。

業種や規模に合った勘定科目の設定

弥生会計には、事業の業種や規模に合った勘定科目の設定が用意されています。

適切な勘定科目を設定することで、会計情報の分類が明確になり、管理がしやすくなります。

勘定科目の体系化

勘定科目を体系化することで、会計情報の把握がしやすくなります。

例えば、弥生会計では、資産・負債・純資産といった基本的な勘定科目のほか、売上・原価・費用といった収支に関する勘定科目が用意されています。

このように、勘定科目を体系化することで、収支状況や経営状況を簡単に把握できるようになります。

記帳のルーティンを決めておく方法

記帳のルーティンを決めることで、日々の記帳作業や月次決算作業がスムーズに進むようになります。

具体的には、日々の記帳の流れを決めたり、月次決算のルーティンを決めたりすることが大切です。

日々の記帳の流れを決める

日々の記帳の流れを決めることで、記帳作業がスムーズに進むようになります。

例えば、毎日定時に売上データや支払データを集計し、弥生会計に入力するといったルーティンを決めることができます。

これにより、記帳漏れや誤りを防止し、正確な会計情報を把握することができます。

月次決算のルーティンを決める

月次決算のルーティンを決めることで、会計情報の確認や報告作業がスムーズに進むようになります。

例えば、毎月末には必ず決算報告書を作成するといったルーティンを決めることができます。

これにより、決算作業のスケジュールが確保でき、迅速な経営判断が可能となります。

弥生会計を使用する問題点

弥生会計を使って事業を運営する際には、以下のような問題点が生じる可能性があります。

経理知識の不足が生じる問題

弥生会計を使う際には、経理の知識が必要です。

経理の知識が不足している場合、以下のような問題が生じる可能性があります。

勘定科目の設定に不備が生じる

勘定科目の設定に不備が生じると、正しい会計処理ができなくなります。

そのため、勘定科目の設定には、正しい知識と経験が必要です。

会計処理のミスが生じる

弥生会計を使っていると、会計処理のミスが生じる可能性があります。

例えば、仕訳の間違いや、取引の漏れなどです。

これらのミスを防ぐためには、経理の知識と注意深い作業が必要です。

弥生会計を使用する注意点

弥生会計は、日本の中小企業によく使われる会計ソフトウェアです。

このソフトウェアを使って事業を運営する場合、以下のポイントに注意する必要があります。

月次決算をしっかりと行うことの重要性

月次決算は、毎月の収支状況を把握し、経営判断をするために欠かせない作業です。

決算書の作成と分析によって、事業の収益性や資産・負債の状況を把握し、経営改善に役立てることができます。

決算書の作成と分析

決算書は、損益計算書・貸借対照表・キャッシュフロー計算書の3つから構成されます。

それぞれの書類を作成し、経営判断に必要な情報を把握するために、適切な分析を行うことが重要です。

損益計算書の作成と分析

損益計算書は、期間内の売上高や費用を集計して、利益や損失を算出する書類です。

利益が出た場合は、事業の成長や投資の余地を考えることができます。

一方、損失が出た場合は、事業改善を検討する必要があります。

貸借対照表の作成と分析

貸借対照表は、期末時点の資産・負債・純資産の状況を示す書類です。

資産が負債を上回る場合は、事業の安定性が高く、投資家にとって魅力的な企業となります。

一方、負債が資産を上回る場合は、経営のリスクが高まるため、改善策を検討する必要があります。

帳簿と実際の現金や領収書などの整合性を確認する方法

帳簿と実際の現金や領収書などの記録が一致しているかを確認することは、会計上の基本中の基本です。

以下に、帳簿と実際の現金や領収書などの整合性を確認する方法について説明します。

現金出納帳と実際の現金の照合方法

現金出納帳は、現金の収支を記録する帳簿です。

毎日の出納記録を正確に行い、現金の実在を確認することが重要です。

現金の実在を確認するためには、定期的に現金の保管場所を確認し、実際の現金と出納帳の記録を照合することが必要です。

領収書と帳簿の照合方法

領収書は、支払いの証拠となる書類です。

支払いを行った際には、必ず領収書をもらい、帳簿に正確に記録することが重要です。

領収書と帳簿の照合方法としては、領収書に記載された金額と帳簿に記載された金額が一致しているかを確認することが必要です。

銀行取引と帳簿の照合方法

銀行取引の記録は、帳簿に正確に記録することが重要です。

銀行取引と帳簿の照合方法としては、定期的に銀行口座の残高を確認し、帳簿の残高と一致しているかを確認することが必要です。

また、銀行から送られてくる取引明細書と帳簿を照合することも重要です。

弥生会計はサポートが充実

弥生会計は冒頭で紹介したように、会計ソフトのシェアでは国内NO.1です。

また、歴史もあることから、会計ソフトの種類も白色会計、青色会計、法人会計、それぞれに合わせた会計ソフトが用意されています。

1年間無料サービスや、ずっと無料で使える会計ソフトも提供されています。

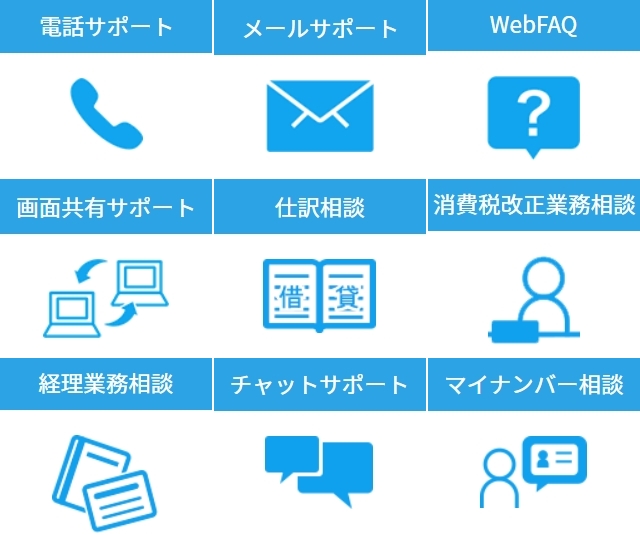

弥生会計が最も支持される理由の一つにサポートの充実があります。

経理に詳しくない人が、まず困るのがその会社独自の経費があると、どの科目に振り分けたらいいかです。

そんな時も電話1本で優しく教えてくれるので、何も心配することはありません。

会計ソフトの操作が、電話やメールだけではわからない時も、コンピューターの画面共有を通してわかりやすく教えてもらうことができます。

これなら、税務知識やコンピューター操作がまったくわからなくても安心ですよね。

【弥生会計の充実サポート】

電話サポート、メールサポート、WebFAQ、画面共有サポート、仕訳相談、消費税改正業務相談、経理業務相談、チャットサポート、マイナンバー相談

また弥生会計は、全国の税理士・会計事務所とパートナーシップ(弥生PAP)を結んでいて、その会員数は11,000件を超えています。

売上も伸びて、会社が大きくなった時に、税理士と顧問契約を結ぶことになってもデーター共有が簡単にできます.

弥生の白色申告オンライン

サポートの満足度92%

全ての機能が、ずっと無料で使えるプランもあります。

↓詳細はココをクリック↓

![]()

弥生の青色申告オンライン

会計ソフトを使用している人の2人に1人が使っています。

1年間無料で使えるプランもあります。

↓詳細はココをクリック↓

![]()

弥生会計オンライン

法人決算を作成できます。

全国11,000以上の会計事務所から推奨されている会計ソフトです。

まずは1年間の無料体験ができます!

↓詳細はココをクリック↓

![]()

弥生会計に対応した税理士の探し方

税理士と顧問契約を結ぶにしても、会計ソフトを使いほとんどこちらで処理するので、顧問料を安くしてほしいとお願いすれば月額顧問料がかなり安くなる可能性があります。

また、こちらでは入力は一切しないで、伝票丸投げの仕訳入力までお願いして、データーを会計ソフトでリアルタイムで共有することもできます。

良い税理士に巡り合えれば、会計ソフトの使い方も教えてもらえ、資金調達に関する最新情報が得られ、節税、資金繰り、投資計画などの相談、アドバイスもしてもらえます。

顧問税理士費用以上の会社にとってのプラス情報を教えてもらえることは大きなメリットです。

売上を伸ばす方法とか、経営コンサルタントのようなアドバイスが貰える税理士も最近は増えてきました。

あなたが、会計ソフトだけで税理士はいらないと思えばそれでいいですが、

会社が消費税を支払う売上規模の1000万円の売り上げを超えてきた。

個人経営から法人経営に移行した。

このようなときは、書類が複雑になるので、できれば税理士に決算だけでもお願いすることをおすすめします。

税理士探しは、税理士紹介サービス業界NO.1の「税理士ドットコム」なら、同じ会計ソフトを使っている税理士を紹介してもらえます。

◆対応している会計ソフト

・PCA、・freee、・MFクラウド、・弥生会計、・ミロク、・JDL、・財務応援、・FX、・勘定奉行、・フリーウェイ、・エクセル

入力データを共有できるので、伝票を郵送したり、チェックの為に来社してもらう必要もありません。

あなたが支払うことができる税理士報酬金額を伝えれば、希望に沿う税理士を早ければ当日中に紹介してもらえます。

面談までセッティングしてもらえ、面談の結果、希望に沿わなければ断りまでしてくれます。

希望する税理士が見つかるまで何人でも無料で紹介してもらえるので、希望する税理士は必ず見つかりますよ。

【関連記事】 税理士ドットコム 体験談!税理士との面談前に準備することを紹介

税理士紹介サービスは税理士ドットコム以外にもたくさんあります。

他の税理士紹介サービスはこちらから確認することができます。

>>税理士紹介サイトどこが良いか、おすすめを独断と偏見でランキング