本ページはプロモーションが含まれています。

相続の優先順位、相続人の決まり方、遺産の分け方、相続の相談先

この記事では、相続の優先順位、相続人の決まり方、遺産の分け方、相続の相談先を紹介しています。

はじめての相続の場面ではわからないことがたくさんあります。

相続の優先順位や法定相続分、遺産分割協議の進め方など、不明な点や疑問があれば、専門家に相談しながら進めると安心です。

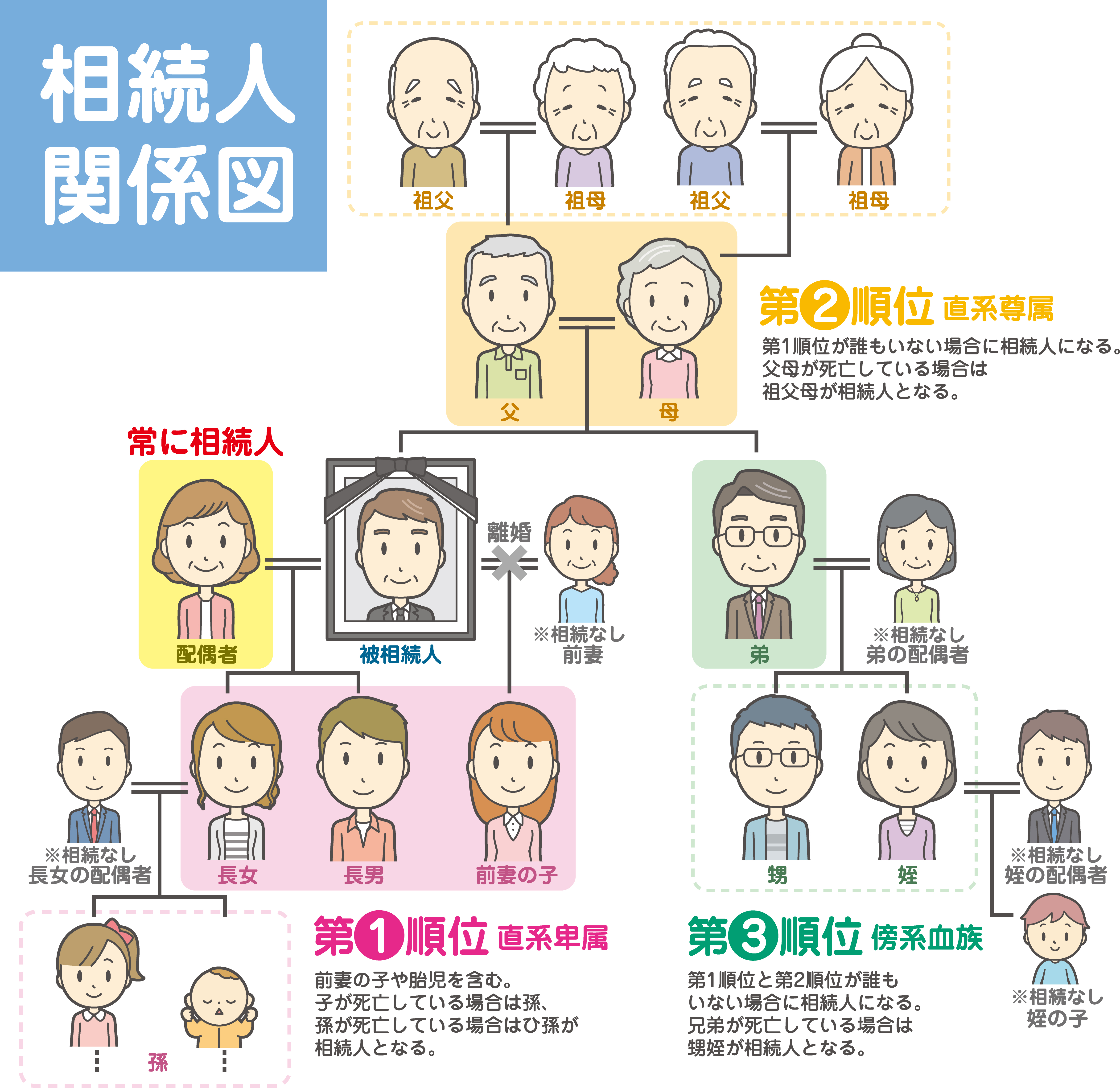

法定相続の優先順位とは

民法で定められている原則的な相続方法で、遺言で相続方法が指定されていない場合に適用されます。

配偶者

・常に相続人

配偶者(妻や夫)は、どのような家族構成であっても、常に相続人になります。

ただし内縁の配偶者は法定相続人になりません。

第1順位

・子ども

前婚の配偶者の子どもも含みます。

第2順位

・親

亡くなった人に子どもがいなかったら、配偶者と親が相続人になります

第3順位

・兄弟姉妹

子どもがいなく、両親や祖父母も亡くなっていれば、の配偶者と兄弟姉妹が相続人となります。

法定相続分

民法の定める遺産相続割合

配偶者がいる場合

- 配偶者と子どもが相続人の場合

配偶者が2分の1、子どもが2分の1 - 配偶者と親が相続人の場合

配偶者が3分の2、親が3分の1 - 配偶者と兄弟姉妹が相続人の場合

配偶者が4分の3、兄弟姉妹が4分の1

配偶者がいない場合

- 相続人の人数によって均等割

子ども3人が相続人の場合、それぞれ3分の1

代襲相続

相続人が被相続人より先に死亡しているときに相続人の子どもが代わって相続すること。

- 前妻の子ども1人と死亡時の子ども2人、妻がいる場合

妻の相続分は2分の1、子どもたちはそれぞれ6分の1ずつ - 妻に連れ子がいて母親が生きている場合(実子はいない)

・連れ子と養子縁組していなければ妻が3分の2、母親が3分の1

・連れ子と養子縁組していれば妻が2分の1、養子となった連れ子が2分の1 - 死亡時の妻と子ども、認知した子どもがいる場合

妻が2分の1、子どもたちはそれぞれ4分の1ずつ - 妻と祖父母、兄弟姉妹がいる場合(親は先に死亡)

妻が3分の2、祖父母がそれぞれ6分の1 - 妻と長男の子ども、次男と三男がいる場合(長男は先に死亡)

妻が2分の1、長男の子どもと次男、三男がそれぞれ6分の1

遺言がある場合

相続の優先順位は、遺言があれば遺言書の内容に従って原則、相続されます。

相続の優先順位や相続分を変更できます。

たとえば遺言書に「配偶者に全部相続させる」と書いてあれば、子どもや親、兄弟がいても配偶者がすべての遺産を相続できます。

「特定の孫に全部相続させる」と書いてあれば、子どもや配偶者がいても孫が全部相続します。

相続権のない内縁の配偶者へ遺贈することもできます。

法定相続分

遺産分割協議で相続人全員が合意すれば、法定相続分は変更できます。

ただし、相続人全員が合意しても相続人以外の方に遺産を相続させることや、優先順位を変えることはできません。

寄与分

相続人が遺産の形成や維持に特別な貢献をしたときに法定相続分が割増し修正される可能性があります。

特別受益

婚姻や養子縁組、生計の資本として生前贈与を受けたり遺贈を受けたりした相続人の利益

特別受益が認められると、その相続人の相続分を減らして他の相続人との公平を図る「特別受益の持戻計算」ができます。

法定相続分の修正

基本的に相続人が遺産分割協議で話し合って決めるのですが、合意できない場合、家庭裁判所の調停や審判で決定してもらう必要がでてきます。

相続の相談先

相続手続きの相談は大事なことだから、信頼できるところに相談したい。と思っている人がほとんどです。

相続の相談先としては、役所、銀行、弁護士(法テラス)、司法書士、税理士、銀行、行政書士などが挙げられますが、それぞれ専門が違うことからどこに相談すればいいか迷ってしまいます。

ここからは、相続手続きの相談先はどこにするべきなのか悩む方に向けて、それぞれに相談できる専門分野、役割についてわかりやすく紹介しています。

相続の相談先はまず役所(市役所や区役所、税務署、法務局)?

役所は、とりあえず、「相続が発生したけれど、何からすればよいか分からない」場合、

公平な立場から、具体的にどの専門家に手続きを依頼すべきか、または自分でもできる手続きであるか意見を聞くことができます。

無料で気軽の相談できるのが魅力ですが、

市役所や区役所、税務署、法務局などの窓口で職員に相談しても問題を解決することは難しいです。

一般的な回答が得られるだけで、個別的・具体的なアドバイスは受けられません。

役所などの公的機関では、現役の弁護士、司法書士、行政書士、税理士、土地家屋調査士などの専門家が定期的に無料相談を実施しています。

つまり、直接の相談は「無料相談会」を担当する専門家に相談することになります。

相続 相談先(銀行、司法書士、弁護士、税理士、行政書士)

役所以外の相談先を簡単に要約するとこんな感じです。

ざっとですがイメージがつかめると思います。

イメージがつかめたら、その後にひとつづつ詳しく解説していきます。

|

役割 |

弁護士 |

司法書士 |

税理士 |

行政書士 |

銀行 |

|---|---|---|---|---|---|

| 財産目録の作成 |

● |

● |

● |

● |

● |

| 遺言書作成 |

● |

● |

● |

● |

● |

| 遺言書の検認 |

● |

● |

● |

||

| 遺産分割協議書作成 |

● |

● |

● |

||

| 争いごと、もめ事対応 |

● |

||||

| 準確定申告 |

● |

||||

| 相続税申告 |

● |

||||

| 相続税対策 |

● |

||||

| 相続放棄 手続き |

● |

● |

|||

| 不動産の登記・名義変更 |

● |

||||

| 車などの登録・名義変更 |

● |

||||

| 金融機関の解約・名義変更 |

● |

● |

● |

● |

◆弁護士

遺言書の検認、遺産協議分割の進め方、遺産分割協議でもめた時

遺産分割協議で話がうまくまとまらないとき、第三者である弁護士に介入してもらうことで、法律をもとに遺産分割協議をまとめてもらえます。

本人に代わって、簡易裁判所だけではなく家庭裁判所や高等裁判所、地方裁判所などすべての裁判所で代理活動できる権利を持っているのが特徴です。

◆法テラス

どんな相談もすることができますが、独自で処理することはなく、話を聞いて相談者にあった弁護士を紹介する業務です。

法テラスは公的機関なので無料で相談できます。

◆司法書士

裁判所や法務局に提出する書類の作成を代行したり、不動産の名義変更手続きができます。

相続登記を得意としているのですが、自分で手続きすることも可能です。

しかし、想像以上に時間と手間がかかるので不動産の名義変更手続きが必要になった場合、相続税の有無にかかわらず依頼したほうがスムーズに進められるでしょう。

◆税理士

「相続税申告」と「準確定申告」

相続税の申告については税理士しかできません。

生前に贈与された財産や、死亡後に支払われる退職金や保険金は相続税の対象になるのかなど、具体的な税金の相談にのってもらえます。

相続税額のシミュレーションや節税提案、遺産分割に基づく相続税申告など行ってもらえます。

◆銀行

銀行自体は相続のさまざまな手続き、登記業務、相続税申告、調停や裁判手続きなどの代行はできません。

銀行が相続相談でできることは、基本的に各専門家に橋渡しを行うことのみです。

専門家を探す手間が省けますが、紹介手数料が発生し報酬額が余分に発生してしまいます。

◆行政書士

行政書士は不動産の名義変更、裁判所へ提出する書類の作成、相続税の申告はできません。

しかし、遺産に不動産が含まれていなかったり、相続税の申告が必要なければ、相続手続きはそれほど複雑ではないので、

自分でできないところを行政書士に依頼して、費用をギリギリまで抑えることが可能です。

相続の相談先はどこにしたらいいのか?

簡単に要約するとこんな感じですがイメージがつかめたでしょうか?

正直、相続の相談は、弁護士、銀行、税理士、司法書士、行政書士と色々な選択肢があるので、いざという時にどこにしたらいいのか迷います。

ネット上では、相続の相談で検索すると専門家らしき事務所の広告、ホームページが目に入ります。

しかし、一体どの専門家に相談、依頼すればより安く、スムーズに手続きが進められるかよくわからないのが実情です。

直接、士業の人に相談をしても弁護士、税理士、司法書士同士で連携していないケースがよくあります。

たとえば、土地の名義変更を司法書士に相談したけれど、相続税申告の必要性は特に言われなかったので申告をしなかったら、後で、税務署から追徴課税を課税された。というケースなどはよくあります。

専門家同士で横のつながりがある弁護士、税理士、司法書士等であれば必要に応じて他の専門家を紹介してくれますが、そこは確認が必要です。

相続人の間で争いがなく、話し合いで遺産分割協議が穏やかにまとまっているのなら、税理士に相談することになります。

相続人どおしで遺産の分け方でもめているときは、税理士ではなく弁護士に相談することになります。

(法律で、争いの間に入れるのは弁護士と決まっているからです)

司法書士、行政書士は、相続の相談というよりも、財産の登記・名義変更が主な業務になります。

争いがなく、遺産総額が基礎控除額「3000万円+(600万円×法定相続人の数)」を下回っていれば弁護士も税理士も必要ありません。

ここからは、あなたが相続の相談をどこにしたらいいのか、迷った時に決める目安をお話しします。

相続 相談先:弁護士

ドラマや映画では、よく葬儀後に弁護士が遺言書を携え「遺言執行者として遺言執行の依頼を受けている。」と言って登場するシーンがあります。

ですので、相続には弁護士に頼むものと思っている人は多いですが、必ずしも弁護士に頼む必要もなく、

「遺言執行者」は、未成年者や破産者でなければ、誰でもなれることができます。

また、そもそも「遺言執行者」がいなくても相続の手続きをすることはできます。

弁護士に事前に相談すれば、弁護士が客観的な視点で交渉の取り仕切りやサポートをしてくれるので、親族間の揉め事を防ぐこともできます。

相続人同士の関係が壊れてからでは手遅れです。

親族間でもめごと、争いごとが起こってから弁護士を雇うと、親族間の崩壊を招き絶縁状態になってしまうケースもあります。

弁護士は依頼された代理人の味方になりますので、他の相続人には有利に働きません。

そうなると、そっちがそうならと、もう一方の相続人も弁護士に依頼することになります。

弁護士に依頼すると、「すべて弁護士を通して進めるので、他の相続人とは直接話をしないように」と言われます。

そうなると親族間での話し合いは不可能になり、対立するつもりはなくても、ますます対立していくのです。

弁護士は、弁護士資格を持っていれば無試験で税理士、行政書士の登録が可能なので、

弁護士としてトラブル対応を担う一方、相続税申告の手続きも進めることができます。

ただ、税理士としても登録している弁護士は、70人に1人程度でとても少ないです。

というのも、下表のように弁護士試験には税法は選択科目に中の「租税法」しかなく、税理士事務所での実務経験もないことから、税理士として登録して業務を開始することに躊躇しているからです。

【弁護士試験科目】

公法系科目:憲法及び行政法

民事系科目:民法、商法及び民事訴訟法

刑事系科目:刑法及び刑事訴訟法

選択科目:倒産法、租税法、経済法、知的財産法、労働法、環境法、国際関係法(公法系)、国際法(国際公法)、国際関係法(私法系)

*選択科目は8科目から1科目を選択。

弁護士に依頼できること

- 遺言書の検認

- 相続放棄、限定承認

- 相続人調査

- 相続財産調査

- 遺産分割協議書の作成

- 遺産分割協議、調停、審判の代理

- 遺留分侵害額請求の代理

- 預貯金使いこみの責任追及

- 遺言書が無効であることを確認する手続き

費用の目安

- 相談料:30分5,000円〜

- 着手金:20万円〜

- 報酬金:回収額の数%

- 相続放棄遺産分割協議書の作成:10万円程度

弁護士への相談

弁護士は一般の人にとっては馴染みがないので、相談するにしてもどこに依頼すればいいのかわかりません。

どこに相談したらいいのかわからない時は、”日本法規情報”に相談してみてください。

細かい要望を聞いて、希望するエリアや時間に合わせて、最適な法律事務所を無料で紹介してもらえます。

土日の相談もOK!相談するだけでも大丈夫です。

無理に法律問題にすることもありません。

【相談内容から弁護士を探せます】

|

・相続トラブル |

・不動産の相続 |

↓無料相談はこちらから↓

相続 相談先:銀行

銀行(信託銀行)に相続の相談をすると、かなり高くなります。

銀行を利用するのは、かなりの資産家か相続のことを何も知らない方です。

銀行(信託銀行)のネームバリューには安心感はあるのですが、実際に行ってくれることは相続コンサルティング業務です。

実際に行動するのは銀行から依頼を受けた士業の人達です。

相続登記が必要であれば、銀行提携先の司法書士に連絡し、相続税申告が必要であれば、税理士に依頼するだけです。

それでいて、士業に支払う費用とは別に銀行へ支払う費用が余分にかかってしまいます。

銀行の遺産整理業務サービスの報酬は相続財産の0.3%〜2%前後ですが、

最低料金が100万円と設定されているところがほとんどなので、実際の報酬は100万円を下回ることはありません。

銀行員から「相続財産を運用しませんか?」と声をかけられることがありますが、

契約したら最後、高額な手数料の投信などを売りつけられることになるので注意してください。

これからも、銀行(信託銀行)と、円満な関係を継続したいなら別ですが、そうでないのなら銀行(信託銀行)に相続の相談をするメリットはあまりないといえるでしょう。

相続 相談先:税理士

相続には相続税が発生するので税理士に依頼した方がいいと考えがちですが、

相続には基礎控除があるので、下記の計算式内に該当にしていれば、相続税を支払う義務はないので税理士に依頼しなくても大丈夫です。

計算式

基礎控除=3,000万円+(法定相続人の数×600万円)

つまり、相続人が1人なら3600万円以内、相続人が2人なら4200万円以内なら相続税は発生しません。

これまで相続が発生した中で相続税の申告の割合は、たったの4%程度なので、ほとんどの人は相続税が発生していません。

相続資産に自宅の土地などが含まれ、上記の計算式以上の資産価値が認められても、

“小規模宅地の特例”を使えば、相続税の基礎控除額未満になる可能性が高いです。

(自宅の土地が330平方メートル以内なら80%減額できます。)

また、「配偶者の税額軽減」を行使すれば、配偶者は最低でも1億6000万円まで相続税を課税されません。

しかし、これらの特例を行使する場合は相続税がゼロでも相続税申告をする必要があります。

そのうえで、基礎控除額以上の遺産がある、価値算定が複雑ということであれば、税理士に依頼するといいでしょう。

相続に強い税理士を選ぶ

税理士なら誰でもいいというわけではありません。

というのも、税理士でも「相続税法」を勉強していない税理士が多いのです。

税理士の試験科目は11科目あるのですが、選択制で11科目のうち5科目を受験し合格すれば税理士になれるのです。

「相続税法」は選択科目です。

現実、選択科目で「相続税法」を受験する税理士は10%しかいないのです。

【税理士の試験科目】

必須科目:簿記論、財務諸表論

選択必須科目:法人税法、所得税法

選択科目:相続税法、消費税法、酒税法、国税徴収法、住民税、事業税、固定資産税

費用の目安

- 遺産総額×0.5〜1%

相続に強い税理士を探す

では、どうすればいいかというと、試験で「相続税法」の科目を受験し合格した人で、相続税を専門に取り扱っている経験豊富な税理士に頼むのが一番です。

でも、残念なことに一般の人には、どの税理士が試験で「相続税法」を選択したか、相続税に精通しているのかわかりませんよね。

ホームページをみてもどこも、相続税取り扱っていますとしか書かれていません。

今まで、一度も取り扱ったことがなくてもです。

ですので、税理士に頼む時には、税理士試験で「相続税法」を選択して合格しているか?

今まで、何件の相続税を取り扱ったことがあるか経験を聞く事をおすすめします。

でも、こんな質問は、なかなか面識もない税理士に尋ねることは難しいと思います。

面識があっても失礼に当たると思いなかなか聞けません。

もしかして一度も取り扱った経験がないのに、仕事欲しさに経験豊富のようなことを話すかもしれません。

そうなったら、こちらはお手上げです。

どれだけの案件を取り扱ったことがあるのかは調べる方法が無いのですから。

でも、今なら税理士紹介サイトがあるので、そこに相談することで実績、経験豊富な税理士を紹介して貰うことができます。

相続税取り扱いの経験豊富な税理士を複数人紹介してもらえます。

税理士とあなたの間に税務専門のコーディネーターが入り、聞きにくい「相続税法」試験のことや今までに相続税を取り扱った件数も確認してくれます。

1人だけでなく、希望すれば複数の税理士を紹介してもらえます。

断るときも、コーディネーターが断ってくれるので気まずい思いをすることはありません。

しかも、何人紹介してもらっても無料なのです。

あなたは紹介してもらった税理士と面接をして、あなた自身で確かめ、この人ならという税理士を選ぶことができます。

法人税や所得税などの税務業務は一切受けずに、相続税に特化した税理士法人も存在します。

相続税に特化した税理士事務所を選ぶのがおすすめです。

必要であれば士業どおしの繋がりで弁護士も紹介しもらえます。

これなら、あとで後悔することはないでしょう。

早ければ、その日のうちに紹介してもらえます。

今は昔と違って、税理士を選ぶことができるのです。

数多い税理士サービスの中で、唯一上場企業「弁護士ドットコム(株)」が運営している「税理士ドットコム」は安心、信頼できます。

登録税理士数、マッチング件数は業界最多です。

【関連記事】 税理士ドットコムの評判・口コミ、なぜ無料?気になることをチェック

もう一つ、税理士紹介サービスをおすすめするとしたら、「税理士紹介エージェント」です。

他の税理士紹介サービスのように、税理士の登録がWEBやFAXのみでできてしまうのとは違い、

税務に精通していた専任の担当者が、税理士と直接に面談し、

経験、得意分野、人柄、実績、知識、考え方などをしっかり確認した税理士のみ登録しています。

税理士の紹介にあたっては、まず専任担当者が

相続人が何人いて、どういった点に不安を感じているのか、どんな問題があるのかなどなど、

お客様の状況と、税理士に何を求めるかを丁寧にヒアリングします。

そのうえで、面談をセッティングしてくれるのでアンマッチが少ないです。

税理士と契約を交わした後でも、税理士がきちんと対応しているか状況を確認してくれたり、契約後でも無料で相談にのってもらえます。

【関連記事】税理士紹介エージェントの評判、口コミ。税理士は質重視の少数精鋭。6つの特徴で他と差別化

税理士紹介サービスは、税理士ドットコム、税理士紹介エージェント以外にもたくさんあります。

他の税理士紹介サイトはこちらから確認できます。

・税理士紹介サイト 各社の評判!20社を紹介実績などでランキング

・相続に強い税理士の選び方!税理士、信託銀行に騙されるな!

相続 相談先:司法書士

司法書士も相続の仕事を請け負ったりするのですが、司法書士は不動産登記(名義変更)や、会社経営者や会社役員が亡くなった場合の死亡登記を行うのが主業務です。

相続が発生した中の約5割は不動産の相続だといいます。

不動産資産があっても相続税の申告が必要なく、相続人同士で争っていなければ司法書士にすべての相続手続きを進めて貰えばいいでしょう。

【司法書士の試験科目】

民法、不動産登記法、商法・会社法、商業登記法、民事訴訟法、民事執行法、民事保全法、司法書士法、供託法、刑法、憲法

司法書士に依頼できること

- 遺言書の検認

- 相続放棄、限定承認

- 相続人調査

- 相続財産調査

- 遺産分割協議書の作成

- 不動産登記(名義変更)

費用の目安

- 実費(印紙代、郵便代など)+約10万円程度

相続 相談先:行政書士

行政書士は行政機関における書類収集や作成の専門家で、法務局提出書類の作成はできません。

できるのは、

- 財産目録の作成

- 遺言書作成

- 遺産分割協議書作成

- 車などの登録・名義変更

- 金融機関の解約・名義変更

です。

戸籍等証明書類の収集代行、遺産分割協議書の作成どちらも相続人が自分で収集、作成することもできます。

相続税のクレーム例

税理士、弁護士、銀行を問わず、相続税に関わるクレームが頻繁に起きているのです。

例えば、県で5本の指に入るという有名税理士が、土地の評価で単純なミスをして約1,000万円も余分に支払うことになったことがあります。

もっと大きなクレームの事例では、2000坪という広大な土地の相続で、1億9000万円の相続税を余分に支払うことなった事例もあります。

前者は、「小規模宅地等の特例」適用のミスで、後者は「広大地評価」の特例を見逃がして起こった事例です。

どちらも、高い税額に不信感を抱いて他の税理士に相談してミスによる過大な支払いが発覚したのです。

税務署は、税金を少なく支払うと、追加徴収を求めてきますが、「多く払ったもの」については知らん顔です。

払い過ぎた税金に関しては、「更正の請求」という還付請求をすることになりますが、一定の審査基準もあり、粘り強い交渉が必要になってきます。

それでも100%請求が認められるという保証はありません。

これらの事例は、たまたま運が悪かっただけ?

いいえ、そうではありません。

これらのケースは氷山の一角なのです。

説明したように、「相続税法」の勉強をして試験に合格した人は1割もいないのです。

事務所が大きい会計事務所だから、たくさんの税理士を抱えているから、相続税に関してはまかせて安心というものではありません。

ただ、企業会計に強い、青色申告に強いだけであって、相続税に関しては無知なのかもしれないのです。

実際に、相続税を取り扱ったことがある税理士は少ないのです。

1年に1回も請け負ったことがないとか、事務所を開設して以来、一度も相続税を取り扱ったことが無いという税理士がほとんどなのです。

こんな税理士にお願いすると、大変な目にあう可能性があります。

相続では財産内訳のうち約4割が不動産

相続税の納税額は土地をいくらで評価するかによって決まると言ってもいいでしょう。

一物四価(1つの不動産に4つの価格がある)といわれるくらい、不動産の評価額は難しいです。

売買取引評価ではなく、相続税において時価評価(鑑定評価)の視点が必要になります。

税理士になるための試験で土地評価の問題は出ません。

そのため、知識や経験の浅い税理士に委ねると、前述したように1億9000万円を余分に支払った事例だけでなく、正しい評価の数倍以上の相続税を支払う事例がいくつも起きているのです。

例えば公図を見て縄延び・縄縮み(登記記録の面積と実際の面積が異なること)に気がつくには経験を積んでいないと見逃してしまいます。

個性の強い土地をお持ちの方は特に、相続経験豊富な税理士に相談をすることをおすすめします。

相続税を過小申告した場合

相続税を意図的に過小申告して、しばらく税務署から調査もないことから安心する人が多いのですが、

税務署の調査は被相続人が死亡してから、おおむね2〜3年以内に始まることが多いですが、3年を過ぎてからも調査が入ることがあります。

調査は、被相続人の預貯金関係だけでなく、家族名義の預貯金も調査の対象となります。

税務署は名義預金などの隠し資産を入念に調べます。

3年が経過したので隠していた現金を預金したら税務署に知られることになり申告漏れを指摘されるケースもあります。

預金は隠し通すことがまずできないと思った方がいいでしょう。

「延滞税」「重加算税」

相続税の申告漏れを指摘されると、多額の税金が加算されます。

「延滞税」と「重加算税」です。

延滞税

- 納期限から2ヵ月以内の遅延:税率7.3%、

- 3ヵ月目からは税率14.6%

加算税

行政上の制裁として課される税金

加算税には2種類あります

- 過少申告加算税:税率は5〜15%

- 重加算税:税率は35〜40%

2つの税の違いは、意図的に仮装・隠ぺい行為をしたかどうかで判断されます。

税率40%って凄くないですか?

脱税は必ず発見されると思って、無駄な税金を支払わなくてもいいように、正しい申告を心がけましょう。