本ページはプロモーションが含まれています。

中小企業の補助金は自社で申請しない方が良い明確な理由

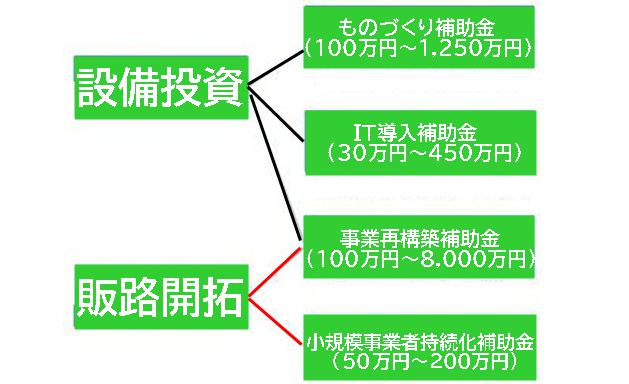

【補助金の主な種類】

補助金の申請は自社でやった方が安上がりですが、

中小企業は特に、自社で補助金の申請はしない方が良いです。

それには明確な理由があります。

その点についてお伝えします。

多くの企業が使う代表的な補助金は

- 事業再構築補助金

- 小規模事業者持続化補助金

- ものづくり補助金

があります。

このうち、

- ものづくり補助金

- 小規模事業者持続化補助金

の申請については、難易度は高くありません。

でも…

「事業再構築補助金」だけは、

必ず慣れた人が間に入らないと厳しいです。

なぜなら、補助金事務局とのやりとりが非常に煩雑だからです。

「ものづくり補助金」と「小規模事業者持続化補助金」は、

ある程度使い道が決まっているので、事務局も同じ作業を繰り返すだけなので、煩雑なやり取りがあまり生じません。

でも「事業再構築補助金」は全く別です。

用途が広くて

いろいろなイレギュラーな用途があるので、

補助金事務局の公募要項に書いていない個別判断が多数です。

そのため指摘事項も山盛りで、採択時には問題なかったのに

事務局とのやり取りの中で、あとあとNGになるケースもでてきます。

そのため事務局の考え方を理解していて、折衝に慣れていることが必要です。

修正は山ほど発生し、担当が複数いるので、やり取りのたびに新たな修正が発生します。

これまでに補助金の申請を60件以上サポートしてきた専門家でも、

1発で、指摘なくやりとりが終了したのは0件という現状です。

電話も回答を保留にされることが多く、さらに回答が得られないケースもあります。

なかなかにハードな作業であるとお分かりいただけると思います。

採択された後も、交付申請で同じようなことが繰り返されます。

自社でできるのは、おそらく肌感覚ですが大企業くらいでしょう。

補助金の申請を委託するなら受給するまで

補助金の申請を専門家に依頼すると、コストパフォーマンスの悪い採択以後の手続きは、サポートしてくれないところがほとんどです。

しかし、補助金の申請を専門家に依頼するなら、

『補助金申請の採択まで』ではなく『補助金を実際に受給するまで』

サポートしてくれる専門家に依頼することが必須です。

採択後こそ大変な事務作業が待っているからです。

補助金の採択率100%!

補助金の申請の専門家のホームページでは、

「採択率100%!」「採択率90%!」と、

採択率の高さをアピールしているところが多いですが、

そのような方に依頼するにしても1つだけ必ずチェックしたい点があります。

それは、「どこまでのサポートをしてくれるか」という点です。

ここを確認しないで、先に進んでしまうと、予想していなかった落とし穴にハマってしまうことがあります。

補助金申請は、労力的にはとても大変ですが、

一定の水準を満たせば、特殊なテクニックがなくても、

練られた計画さえあれば、採択まで持っていくことができます。

でも、補助金は、採択されてからが本番です

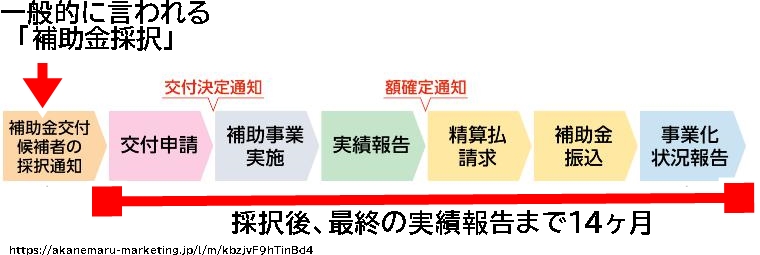

以下の図は、経産省が公表している

補助金獲得までの流れです。

1番左のオレンジ色の「採択通知」までが、

一般的に言われる「補助金採択まで」です。

しかし、採択した後も、いろいろな手続きが発生するのがわかりますよね。

採択後、最終の実績報告まで14ヶ月かかります。

14ヶ月の間に、交付の申請を行なって、事業を実施して、その結果をまとめる実績報告まで行う必要があります。

特に交付申請〜実績報告はかなり大変で、

大量の申請書類が発生する上に、経産省が求める行政レベルの文書の作成が求められます。

見積書、見積もり依頼書、発注書、検修書、納品書..

こういった文書も、全て準備する必要があります。

中小企業であれば、なかなか難しいと思われます。

また、採択後に計画が変わることも多くあります。

例えば、

- 当初の計画と違う方向にシフトしたくなった。

でも補助金はもらいたい。 - 機械装置の納品が間に合わなくて、実績報告の期限に間に合わない..

そんなイレギュラーな事態が発生して、

事務局とのやりとり・交渉・文書作成が発生します。

しかし、多くの専門家は補助金採択までのサポートまでしか行いません。

費用対効果が悪い採択後のサポートは、行なっていないケースがほとんどです。

補助金の申請代行を依頼した理由が、

社内で手が回らないからなのに、採択後の申請で頭をかかえるケースが増えています。

残念なことに、これが原因で面倒になってしまって、

せっかく採択された補助金の受け取りを諦めるケースも少なくはありません。

ですので、補助金の申請を士業など専門家に依頼するなら

「補助金採択まで」ではなく、「補助金を受け取るまで」のサポートをしてくれる専門家に依頼することをおすすめします。

補助金申請代行の費用。着手金、成功報酬の相場

ここからは、事業再構築補助金などの補助金申請代行費用だけでなく、

コロナ借換保証制度などの融資申請代行費用なども紹介しています。

まず、補助金の種類ですが補助金は事業再構築補助金以外にもたくさんあります。

その数はなんと約3,000種類!!

驚きますよね。

これだけの種類の補助金の中から、自社にあった補助金を見つけ出し、申請するのは大変な作業です。

そんな時は、専門家に頼みましょう。

申請代行費用を支払っても、もともと申請しなければ入ってこない資金なので、損をすることはありません。

自社のプラスになるだけです。

補助金の申請代行は誰に頼んだらよいのかも説明しています。

また、その補助金の申請代行 費用を安くする方法も合わせて紹介しているので、

これから補助金の申請を考えている方は参考にしてみて下さい。

また、補助金の申請代行は違法という声もあるので、その疑問にもお答えします。

補助金 申請代行 費用パターン

補助金 申請代行 費用は一般的に次の3パターンに分かれます。

- 着手金+成功報酬

- 着手金なしの100%完全成功報酬

- 着手金のみ(成功報酬なし)

補助金の申請代行の費用は、申請の手間と採択の難易度で決まります。

事業再構築補助金や業態転換等支援事業補助金、ものづくり補助金など、比較的大規模な補助金の申請に関する報酬相場と、

小規模事業者持続化補助金など比較的小規模の補助金事業に関する報酬については相場が違ってきます。

持続化給付金のように簡単な作業で、確実に受給できる代行費用は着手金なしの完全成功報酬型が多いです。

補助金 申請代行 費用相場

◆比較的大規模な補助金の申請代行費用

- 着手金:5万円〜15万円

- 成功報酬:補助金額の10%〜20%

◆比較的小規模の補助金の申請代行費用

- 着手金(2万〜5万)+成功報酬5〜10%

- 着手金なし+成功報酬10〜20%

補助金の申請代行を依頼する際には、成功報酬パターンを採用する業者を選ぶことができます。

この方法は、申請が採択された場合に限り、報酬を支払うというものです。

そのため、事業者側のリスクを軽減できるため、多くの企業が利用しています。

ただし、成功報酬の割合が高い業者も存在するため、注意が必要です。

代行業者を選ぶ際には、料金の確認と比較が必要です。

相場よりも高い場合には、その理由をしっかりと聞き、提示された料金が妥当であると納得できた場合に依頼しましょう。

一方、極端に安い業者に依頼することも危険です。

補助金申請は、多くの事務手続きが必要なため、それなりのコストがかかります。

低価格でサービスを提供する業者は、書類作成にあまり労力をかけず、結果的に申請書の精度が悪くなる恐れがあります。

また、補助金業務の経験が少なく、経験を積む目的で人を集め価格を下げている場合もあります。

つまり、申請代行業者を選ぶ際には、成功報酬パターンの有無だけでなく、料金や業者の信頼性も重視する必要があります。

できるだけ多くの情報を集め、慎重に判断することが大切です。

補助金の申請代行は誰に相談すべき?

補助金の申請代行をする専門家を紹介します。

税理士

税務の専門家である税理士は、企業のお金に関すること全般に精通しています。

補助金や融資に関する知識も豊富であり、補助金を受け取った後の会計管理も任せられます。

補助金の申請に関して相談する場合は、認定経営革新等支援機関に認定されている税理士を選ぶことがおすすめです。

認定経営革新等支援機関に認定されるためには、税務や金融、企業財務に関する専門知識や中小企業に対する支援経験が豊富であることが必要です。

そのため、認定された税理士は、事業計画書の策定段階から相談することが可能です。

補助金の申請は、適切な事業計画書を策定することが必要です。

認定経営革新等支援機関に認定された税理士は、中小企業の事業計画を作成するための専門知識を持ち合わせており、適切なアドバイスを提供することができます。

行政書士

行政書士は、公的機関に提出する書類の作成代行を専門とする国家資格を持つ専門家です。

補助金申請に必要な書類作成も司法書士の得意分野なので、代行の依頼先に最適です。

申請代行を行う業者によっては、コンサルティングのみで書類作成は個人で行わなければならないケースもありますが、行政書士であれば相談から申請書の作成まで依頼することができます。

行政書士は一般的には、税理士に比べると、料金が格段に安く、中小企業などの事業主には負担が少ないことも魅力的です。

中小企業診断士

中小企業診断士とは、中小企業の経営者や起業家の経営課題を解決するために、経営コンサルティングを専門とする専門家です。

中小企業にとって経営のサポートは重要な要素であり、税理士と並んで利用されることが多くあります。

中小企業診断士は、事業計画の策定を得意としており、補助金申請に必要な事業計画書の作成を行うことができます。

事業計画書は、補助金の採択率に大きく影響する重要な書類の一つであり、

中小企業診断士の専門知識を活かして高品質な事業計画書を作成することで、補助金の採択率を高めることができます。

また、中小企業診断士の多くは、補助金代行を専門としており、補助金の申請代行を依頼することができます。

着手金なしの士業

士業のなかには、着手金を取らないで完全成功報酬で請け負っている士業もいます。

完全成功報酬の士業ほど、採択率が高い傾向があります。

一般的な補助金の採択率は、平均で40%から50%

完全成功報酬の士業は、採択率90%以上を誇っています。

完全成功報酬の士業は採択率が高いから完全成功報酬でもあるのですが、大きな理由は顧客がリピーターになってくれることが最大の理由です。

補助金、助成金は1つ申請したら、それで終わりではありません。

政府が毎年3,000種類以上も提供している補助金、助成金の中から顧客にあった補助金、助成金を提案することでリピーターになってもらっているのです。

そうすることで、お互いがWin-Winの関係が築けているようです。

補助金 申請代行 費用を安くする方法

- GビズIDプライムを取得しておく

- 決算書や申告書をPDF化しておく

補助金の申請を考えたら、実際の計画を「自分で書く」のか、「誰かに依頼して書いてもらうのか」にかかわらず、上記の2つのポイントは経営者が動く必要があります。

これらを準備しておくことで、補助金の申請代行費用を安くすることができます。

補助金の申請で経営者がつまずくポイントは「経営計画書の作成」です。

補助金申請に必要な事業計画書は、一定の型があるので経営者なら、その型にあてはめる情報を収集し書き上げることは難しくないかもわかりません。

問題なのは、その「書く時間」でしょう。

書きなれないものを、形式に従って仕上げるというのは時間がかかるものです。

忙しい経営者がその時間を確保するのは大変なので、経営計画書の作成は誰かに依頼することになります。

そうなると、やはりプロに依頼するのが得策でしょう。

つまり、この経営計画書の作成だけをプロに依頼すれば、補助金の申請代行の費用を大きく減らすことができるのです。

GビズIDプライムを取得

国の行う補助金のほとんどが、電子申請で、このGビズIDプライムを保有していることが前提で進められています。

このGビズIDプライムを持っていないことにば話しが進みません。

取得には平均3週間程度かかるので早目の対応が必要です。

補助金によっては、このID を持っていることが前提となって、「ミラサポplus」というサイトのIDを取得しておくことも必要になります。

GビズIDプライムに関するお問い合わせ

ヘルプデスク 0570-023-797

受付時間 9:00〜17:00(土日、年末年を除く)

公式マニュアルは下記のサイトよりダウンロードできます。

https://gbiz-id.go.jp/top/manual/pdf/QuickManual_Prime.pdf

GビズIDプライムは、法人代表者もしくは個人事業主以外は作成できません。

決算書や申告書をPDF化しておく

提出が必須の書類として、決算書や確定申告書を2期分などという要件があります。

電子申請なので、決算書や申告書をPDF化しておく必要があります。

もしPDF化されてない場合は、スキャニングしてとか、あるいは会計事務所に頼んで会計ソフトからかPDF化してもらう必要があります。

補助金の申請を自分で行う

できれば、士業に依頼することなく自分で申請できるのが、費用もかからないし一番いいですよね?

休業や時短に伴う支援金の申請、家賃支援給付金までは何とか頑張れば自力でできそうですが、

持続化給付金,事業再構築補助金,業態転換等支援事業補助金、持続化補助金などは専門家の力なしでは難しいと思われます。

行政は「比較的容易」と言っていますが、申請する側にしてみれば大変困難で、認識に大きな隔たりがあります。

申請書類の内容を見てみると、相変わらず役所仕事丸出しで、難しい専用用語のオンパレード、申請書類+添付書類の多さには驚かされます。

とても、自分では書くことが難しいのが容易に想像でき、見ただけで頭が痛くなります。

また、採択率も自分で申請書を出すと平均で20〜30%と低いです。

補助金は申請したら必ず貰えるとは限らないのです。

まごまごしていると、申請が締め切られてしまいます。

助成金は要件を満たせば100%貰えますが、補助金は審査と期限があります。

審査員が事業計画を基準に沿って採点をし、それを点数順に上から並べて採択が決まります。

予算が決まっているので、申込者が多く予算を使い切れば、書類の良し悪しに関わらずそこで締め切られます。

これが専門家に依頼することで採択率が高くなるので、どうするか悩むところです。

どうしても、自分で申請したい場合は地元の商工会議所に相談するといいでしょう。

支援内容や申請手順等を教えてもらえます。

補助金 申請代行は違法?

申請代行は違法でもあり、違法ではないグレーゾーンです。

つまり、法整備が追いついていないのです。

詳しく説明します。

補助金の申請は行政書士の独占業務?

「官公署に提出する書類」は行政書士の独占業務ですが、補助金申請で作成する書類には、事業説明や事業計画、資金計画などのさまざまな書類があります。

その中の一つとして補助金の申請書がありますが、書類の中では一番簡単な申込書の作成代行業務です。

申請書以外の書類を行政書士以外が作成代行することは問題ありませんが、申請書に限っては行政書士が作成代行をしなければ行政書士法違反になるというのが総務省の見解です。

しかし、補助金申請は電子システムを使って電子申請することもできます。

この場合、申請書自体は存在しません。

電子申請も行政書士の独占業務なのか?という疑問も生じます。

ここは法律が追いついていないグレーゾーンになります。

補助金の申請書よりも重要なのが、事業計画などの申請書を補完する書類です。

現実には、補助金申請は中小企業診断士、税理士、コンサルタントなどが作成しています。

補助金申請の重要なポイントは、申請に必要な事業計画をどのように作るのかにあります。

これらの重要な書類を、専門知識もない人が報酬を得て作成している現状の方がはるかに問題といえます。

現場の運用としては、申請書そのものはクライアントが作成したものとしながらも、「ここにはこのように記載してください」と細かく指示を出しているケースが多いようです。

また、「この通りに申請書に記入してください」といって見本を作成してクライアントに渡しているケースもあります。

このようなケースであっても、申請書自体は作成していないため、行政書士法には違反しません。

補助金は約3000種類

補助金の種類は約3000種類あります。

今、話題になっているインボイス制度では、免税事業者からインボイス発行事業者に転換する小規模事業者に対して補助上限額100万円の持続化補助金がもらえます。

インボイス対応するためのデジタル化に関する補助は、IT導入補助金が活用できます。

多くの経営者は、

「どれが申請できるかわからない」

「本業が忙しく手がつけられない」

「対応してくれる士業がいない」

と補助金・助成金を申請したくても出来ない状況です。

申請すれば、返済の必要がない資金が手に入るのに、とてももったいないです。

申請しないでゼロよりも、専門家のプロに手数料を支払ってもプラスになった方がいいのではないでしょうか?

専門家のプロなら、あなたの会社に適した補助金を約3000種類の中から即座に選び出し、申請から受給までサポートしてくれます。

あなたの会社に適した補助金は1件だけではありません。

専門家のプロの目にかかれば複数選び出してくれます。

これは経営にとっても大きなメリットになるでしょう。

補助金の採択率

士業にもそれぞれ得意分野があります。

手続きが複雑なものも多い補助金は経験がなければ難しい案件といえます。

ですので、できれば補助金も含めた資金調達に実績のある専門家を選びたいものです。

同じ代理申請でも、採択率90%の人もいるし、採択件数0件の人もいます。

重要なのは、士業なら全員が補助金に詳しいわけではないということです。

補助金の手続きは専門性が高いので、過去に補助金採択の申請や手続きをした経験がないと手が出ないかもしれません。

顧問税理士がいるから、行政書士が近くにいるからと頼んでも、

その税理士、行政書士が補助金や助成金に詳しくなければ採択される可能性は低くなります。

顧問税理士と契約していれば、「こういう補助金があると聞いたんだけれど」と尋ねてみてください。

補助金に詳しくなくても、顧問税理士は士業のプライドもあるので「できません」「分かりません」とは言わないで「調べてみます」と答えると思います。

しかし、そこから先は調べている間に申請期限が過ぎてしまうか、申請をしても採択されず着手金だけ無駄になってしまうケースが大半です。

補助金は年間に最低でも3,000種類以上は出ています。

いつ募集されるか分からず、急に終わることもあります。

極端な言い方になりますが、補助金は戦い、奪い合いと言ってもいい状況です。

補助金に強い専門家なら、事業再構築補助金や業態転換等支援事業補助金だけでなく、あなたの会社が申請すれば採択されるであろう補助金の提案を随時してくれます。

これは大きなメリットと言えるでしょう。

また、説明をしたように申請をしたからといって通らないこともあります。

ノウハウや実績がない士業、コンサルに期待すると時間の無駄になるだけでなく補助金を得られていたかもしれない機会も無駄になる可能性があります。

補助金の代行申請を依頼するのなら、ノウハウがある専門家に依頼するようにしましょう。

助成金は100%受給できる

補助金と違い、厚生労働省管轄の助成金は条件を満たしていれば、ほぼ100%もらえます。

1人でも雇用保険加入者がいれば申請することができます。

助成金の代理申請は社労士の独占業務になります。

こちらは、他の士業は申請を代行することができません。

ほぼ100%支給されることが決まっている助成金ですが、国に実際に請求しているのはなんとたったの6%です。

94%の会社が助成金を申請していないのです。

返済不要なお金なのに、とてももったいないです。

補助金の申請だけでなく、助成金もWで獲得しましょう。

補助金は情報戦

まだ補助金を取り扱ったことがない士業・コンサルの方は、情報収集がネックになっている方が多いです。

補助金のノウハウは経験によって培われていきます。

ですので、ネットで検索してもなかなか出てこないんですね。

また、補助金代理申請の専門家は、「補助金の不採択理由」も熟知しています。

この不採択理由を知っているからこそ、採択率の高い申請書が書けるのです。

- 採択される申請のポイント

- 審査員目線での採択されない理由

- 申請書を作成する際に気を付けるポイント

などなど経験を通じての実績から、他にはあまり知られていない補助金の提案から、採択率の高い代理申請ができるのです。

補助金を活用することで会社をもっと高収益にすることができます。

補助金に強い専門家を探す

補助金を受け取るには、補助金に強い専門家をどうやって見つけるかがポイントになります。

一つは補助金の活用を提案してくる専門家に頼むのも良い選択です。

提案するということは、提案できるくらいのノウハウや実績があり自信があるということです。

補助金採択の可能性は期待できます。

近くにいるから、すぐに相談できるから、という理由で相談するのはやめた方がいいです。

重要なのは、自信の裏付けとなるノウハウや実績です。

補助金に強い税理士おすすめ

補助金の申請を代行するなら、作成する書類(事業説明や事業計画、資金計画など)の専門性を考えれば税理士がおすすめです。

完全成功報酬の税理士を探すこともできるし、中小企業診断士や行政書士の資格を持った税理士もいます。

顧問契約を結ばなくても。補助金だけのスポット依頼でもお願いすることができます。

税理士紹介サービスを利用することで、複数の税理士に代行申請手数料の見積もりを無料で出してもらうことができるので、手間をかけることなく比較して選ぶことができます。

おすすめは。上場企業が運営していて、登録している税理士数や相談実績件数が業界最多の「税理士ドットコム」です。

登録税理士が多いので選択の幅が広がります。

専門のコーディネーターが、こちらの希望を聞き取りアドバイスももらいながら、条件にあった税理士を見つけてくれます。

面談をする前に、税理士から事前に概算の見積もりを取ることもできます。

条件が合わず断る時でも、コーディネーターが代行してくれます。

【関連記事】 税理士ドットコムの評判・口コミ、なぜ無料?気になることをチェック

税理士紹介サービスは税理士ドットコム以外にもたくさんあります。

他の税理士紹介サイトはこちらから確認することができます。

>>税理士紹介サイトどこが良いか、おすすめを独断と偏見でランキング

補助金申請実績は簡単に調べることができます。

中小企業庁の「中小企業経営力強化支援法に基づき認定された経営革新等支援機関」のホームページから、

補助金などの支援実績の件数を見ることができます。

*中小企業庁:認定経営革新等支援機関検索システム

補助金は、これからもすべてを把握できないほどたくさん出てきます。

政策によって応募期間や予算が決められているものもあるので、常に最新の情報にくわしい専門家を選びたいところです。

おすすめ補助金

おすすめの補助金は、事業再構築補助金です。

補助金上限額は1億円。

しかし、対象になる企業は約3割

残りの約7割は対象にならないのが残念です。

次におすすめなのが「ものづくり補助金」

上限が1000万

飲食事業者の方は、コロナ禍で悪化した業績を回復するために業態転換に取り組むための支援金、業態転換等支援事業補助金がおすすめです。

他には小規事業者に特化した「小規模事業者持続化補助金」

ホームページや販路拡大に使えます。

あと、3大補助金の一つとして「IT導入補助金」があります。

省エネ補助金もおすすめです。

古いものから新しいもの変える時に出る補助金で、

- 古い設備を新しい設備に変える

- 空調設備、ボイラー、あるいはエレベーターなどを新しくする

- 場合によってはLEDへの切り替えも対象になります。

補助額は30万円〜1億5000万円まで出ます。

事業承継を考えの方には、

M&A、事業継承補助金があります。

補助額は200万円〜600万円

また、都道府県別に補助金が結構でているので調べてみるといいでしょう。

補助率10/10という補助金もポイントででてくることもあります。

情報のアンテナを高く張ることで取れる可能性が高くなります。

とにかく、色んな補助金がありますが、中小企業、零細企業であれば、もうどんな補助金も申請ができるということを覚えておくといいです。

事業再構築補助金

事業再構築補助金とは、ポストコロナ・ウィズコロナ時代の経済社会の変化に対応するための、企業の思い切った事業再構築を支援するためのものです。

補助対象となる経費の範囲が広く、補助上限が1・5億円・補助率も3/4(中小企業通常枠の場合)と大型の補助金です。

補助金は返済の必要がありません。

- 対象企業

「新分野展開や業態転換、事業・業種転換等の取組、事業再編」などの取組みを行う事業が対象。

次の3つの要件に該当していれば申請することができます。

- コロナの影響で売上高が減少

- 3年〜5年をかけて事業再構築を行う

- 認定支援機関の支援を受けながら事業計画書を策定する

新事業や業態転換にかかる費用のうち

・建物費(建物の建築・改修等)

※新築は原則不可

・機械装置・システム構築費

・外注費(加工、設計等)

・広告宣伝費・販売促進費

・研修費(教育訓練費等)等

に対して1/2〜3/4の補助率で、100万円〜最大1.5億円の補助金です。

※従業員数や申請する枠によって上限は異なります。

今回政府は、予備費から1,000億円を、事業再構築補助金の「原油価格・物価高騰等緊急対策枠(以下緊急対策枠)」に割り当てることとしました。

主な申請要件は下記になります。

1:事業再構築指針に示す

事業再構築に該当する事業であること

ここはこれまで通りです。

2:原油価格・物価高騰等の、経済環境の変化の影響を受けたことにより、2022年1月以降の売上高(又は付加価値額)が2019/2020/2021のいずれかの同月と比較して10%(付加価値は15%)以上減少し、コロナによって影響を受けていること。

3:事業計画を認定支援機関と策定すること

※これまで通り

補助金上限額:

5人以下 上限1,000万円

6?20人 上限2,000万円

21?50人 上限3,000万円

51人以上 上限4,000万円

補助率:中小企業3/4、中堅企業2/3

と、色々とありますが、緊急対策枠の特徴として、「コロナ前(2019年1月〜2020年3月)」と比較して売上高等が下がっている必要が無い、と言う点が挙げられます。

そのため物価高騰等が原因で、2021年より売上高等が下がっているのであれば、これまで申請できなかった「コロナ後に創業した事業者」も申請することができます。

小規模事業者持続化補助金

持続的な経営に向けて販路開拓や生産性向上の取り組みを行う事業者を支援する補助金

2022年第8回公募以降に、特別枠として、賃金引上げ枠、卒業枠、後継者支援枠、創業枠、インボイス枠が追加されました。

対象者

個人事業主を含む小規模事業者のうち、商業・サービス業は常時雇用の従業員5人以下

宿泊業・娯楽業・製造業その他は常時雇用の従業員20人以下の事業者

- 通常枠

上限補助金

販路開拓に必要な経費の2/3、50万円 - 賃金引上げ枠

上限補助金

200万円

販路開拓の取り組みに加え、地域別最低賃金より+30円以上の小規模事業者が対象 - 卒業枠

上限補助金

販路開拓に必要な経費の2/3、200万円

販路開拓の取り組みに加え、小規模事業者の従業員数を超えて雇用を拡大する小規模事業者が対象 - 後継者支援枠

上限補助金

販路開拓に必要な経費の2/3、200万円

販路開拓の取り組みに加え、アトツギ甲子園ファイナリストになった小規模事業者が対象 - 創業枠

上限補助金

販路開拓に必要な経費の2/3、200万円

特定創業支援等事業の支援を受けて販路開拓に取り組む、創業したばかりの小規模事業者が対象 - インボイス枠

上限補助金

販路開拓に必要な経費の2/3、100万円

販路開拓の取り組みに加え、免税事業者が新規にインボイス発行事業者の登録をした場合に申請できる

業態転換等支援事業補助金

2022年6月15日から公募がスタートした飲食店経営者向けの農林水産省の補助金です。

コロナ禍で業績の悪化した外食産業が、業態転換などで業績の立て直しを図るのを支援するための補助金です。

- 補助金の上限:1,000万円

- 補助金の下限:100万円

【対象経費】

- 建物費:事務所や生産施設、加工施設、販売施設

- 機械装置・システム構築費:機械装置や工具・器具の購入、製作、借用に要する経費

- 技術導入費:必要な知的財産権等の導入に要する経費

- 専門家派遣費:専門家に支払われる経費

- 運搬費:運搬料、宅配・郵送料等に要する経費

- 外注費:加工や設計、デザインの一部を外注する場合の経費

- 広告宣伝・販売促進費:製品・サービスの広告や展示会出展、市場調査の経費

- 研修費:従業員などに対する教育訓練や講座受講等に係る経費

- 委託費:特殊な知識・技術が必要な事業の一部を第三者に委託する経費

持続化給付金の違法申請手口

持続化給付金を受給できる条件は、新型コロナウイルス感染症の影響で、売上が昨年の同月比で50%以下になった事業主が対象です。

しかし、それを証明する必要はありません。

不正受給を試みる人は、売上の計上を翌月以降に持ち越したり、一時的な売上減を装って申請したりしています。

また、この不正手口をビジネスとして勧誘している税理士もいるようです。

売上の増減は関係なく、売上台帳を税理士が作って申請してくれる業者も出てきています。

(本当に税理士の資格を取っているかどうかはわかりません)

こんな違法業者は手数料を30万円とか50万円と不法な申請代行料を請求するのですが、

申請する方も、受給できる資格がないのに、満額なら200万円が貰えるので、高額な手数料を払ってもいい。という気持ちになるようです。

給付金、助成金と補助金の違い

国からの援助資金として、給付金、助成金と補助金がありますが、これらには大きな違いがあります。

大まかにいえば、管轄の違いというのがあります。補助金は経済産業省の管轄、助成金は厚生労働者の管轄になります。

給付金、助成金、補助金も返済が不要なところは同じですが、厚生労働省管轄の助成金は、飲食店、個人事業主、中小企業など規模に関わらず条件を満たしていれば、ほぼ100%受け取ることができます。

一方、補助金は予算が決まっているので、申し込みが多く予算を使い切ったらいくら受給できる条件を満たしていても受け取ることはできません。

まとめ

助成金や補助金は申請書類の負担から敬遠していた経営者いるかもしれませんが、企業の雇用や従業員の雇用を守るためにも、是非活用したい制度です。

コロナ関連などの申請期限は、「支給対象期間」の最終日の翌日から起算して2カ月以内となっています。

自社で手がまわらないときには、専門のプロに相談して速やかに対応することをおすすめします。

.jpg)