本ページはプロモーションが含まれています。

原材料費の高騰に悩む食品メーカー向けの補助金を紹介

原材料費の高騰に悩む食品メーカー向けに、最大2億円の補助金が提供されています。

この補助金は、新型コロナ流行やウクライナ情勢の影響により、輸入食品原材料の高騰が進んでいる中、仕入先の見直しや新商品開発を余儀なくされたり、

コストダウンによる利益アップの仕組みを作らざるを得ない食品会社を支援するために、農林水産省から提供されています。

もし、現在原材料費の高騰に悩まれている方で、上記の条件に該当する場合、最大2億円の補助金を受けることができます。

以下は、原材料の安定調達や利益確保、販路拡大に向けて、補助金対象となる費用の例です。

1.原材料の安定調達のための対策

- 環境に配慮した原材料への転換や国内の新しい原材料の仕入先開拓に伴う、機械や設備のリニューアル、新商品の製作、販売、宣伝、PR費用

- 原材料仕入先の切り替えに伴う製造ラインの機器変更、増設、導入費用

- 原材料の切り替えに伴う機器の導入、材料の試作、調査費用

- 食品表示変更による包装資材の更新費用

2.生産性向上によるコスト削減のための対策

- 生産ラインの高効率化(省人化・省力化)に伴う機械の導入費用

- 揚げ油の劣化防止装置の導入費用

- 原材料歩留まり向上のための生産設備の更新、増設費用

3.販路拡大のための対策

- 原材料費高騰による国産原材料への切り替えに伴う、新商品の流通、販売に関する販売促進費用の補助

これらの対策に伴い、補助金対象となる費用は、機械装置/システム構築費、技術導入費、専門家経費、運搬費、調査費、外注費、広告宣伝、販売促進費用、包装資材費用、原材料費用などです。

※本補助金は、「農林水産省」が出している「食品原材料調達安定化対策事業」という補助金です。

知名度が低いため、社長でも知らない方がいるかもしれません。

詳細な要項はコチラから確認できます。

(参考)

https://jmac-foods.com/genzairyou/

食品メーカーは、補助金を利用することで事業の成長を促進することができます。

食品原材料調達安定化対策事業は、農林水産省が提供している補助金の一つであり、最大2億円まで支援されます。

この補助金以外にも、食品メーカーが利用できる補助金があります。

食品メーカーが利用できる補助金

以下は、食品メーカーが利用できる補助金の例です。

- 小規模事業者持続化補助金

最大250万円の補助金で、HP・デザイン費用・設備投資(小規模)に使えます。 - ものづくり補助金

最大5000万円の補助金で、設備投資・販促費に利用できます。 - 事業再構築補助金

最大6000万円の補助金で、設備投資、販促費、建設費などに利用できます。 - HACCPハード事業補助金

最大5億円の補助金で、設備投資、建設費、HACCPコンサルに使えます。

これらの補助金を活用することで、食品メーカーは原材料費の削減、コスト削減、生産性の向上、設備投資など、様々な目的を達成することができます。

しかし、

- 「我が社でも利用可能か不安です...」

- 「興味はあるけれど、申請にはどのようなスケジュールが必要なのでしょうか?」

など、補助金について詳しい情報を聞いてみたいという方もいらっしゃるでしょう。

そんな場合は、専門の税理士に無料相談を申し込みをすれば、本補助金の詳細な説明や活用用途、御社でも利用できるかどうか、採択までのスケジュールなどについて説明してもらえます。

補助金を上手に活用して、会社を成長軌道に乗せましょう。

【関連記事】 税理士ドットコムの評判・口コミ、なぜ無料?気になることをチェック

税理士紹介サービスは税理士ドットコム以外にもたくさんあります。

他の税理士紹介サイトはこちらから確認することができます。

>>税理士紹介サイトどこが良いか、おすすめを独断と偏見でランキング

ここからは、コロナ融資の返済ができない時の返済額を減額する4つの対策を紹介しています。

コロナ融資の返済ができない時の返済額を減額する4つの対策

コロナ融資の返済が始まりましたが、今の状況では返済できそうにないという事業者が増えてきました。

新型コロナウイルスの影響で売上が激減し、資金繰りが苦しくなった事業者のほとんどは、

日本政策金融公庫や信用保証協会の保証つきでコロナ融資による資金調達を行いました。

そのおかげで当面は資金繰りが改善されたものの、影響が長引いて売上が以前のように戻らず、再び資金繰りが難しくなっている状況です。

ここにコロナ融資の返済が始まるわけですから、なおさらキャッシュフローが厳しくなります。

当面は毎月の支払いを減らすことで、資金繰りを安定させることができますが、長期的な安定した対策も必要です。

コロナ融資の返済ができない時の4つの対策

- 毎月の経費を減らす

- 新規で資金を調達する

- 既存の借入金を借り換える

- 返済条件の変更(リスケジュール)

コロナ融資の返済を軽減する方法としては、この4つの方法がありますが、おすすめは、毎月の経費を減らしながら「既存の借入金を借り換える」です。

毎月の経費を減らす

税金・社会保険料の支払いを止める

事前に交渉する必要はありますが、税金・社会保険料を止めたり、遅らせたりすることができます。

赤字の会社は法人税は発生しませんが、消費税と社会保険については赤字会社であろうと容赦がありません。

税金や社会保険料を滞納し、再三の督促に応じない状況が続くと、預金口座や店舗の保証金などの財産を差し押さえらてしまいます。

融資を受けている金融機関の預金口座が差し押さえられると、融資の一括返済を求められる可能性があります。

また、貸店舗の場合は店舗の保証金を差し押さえられてしまうと、家主から店舗物件の更新に応じてもらえなくなる可能性もでてきます。

これらを回避するために、会社資産を差し押さえられる前に税務者や年金事務所に分轄納税の交渉をします。

税務者や年金事務所に直接、出向いてお願いすることになりますが、このときに必要な資料が資金繰り表です。

自分で作成することもできますが、経営計画、月次決算ができていての資金繰り表ですので、

今まで、どんぶり勘定で経営してきた人には資料作りは荷が重いかもわかりませんが、頑張れば作成できないこともありません。

税理士と契約しているのなら、相談するといいのですが、こちらからお願いしなければ行動しない税理士なら、この際解約して、

先手、先手で事前に対処してくれる税理士に変更した方がいいかもしれません。

いや、そうすべきでしょう。

銀行融資の支払いを止める

新規融資を受けて多重債務者になると倒産の可能性も出てくるので、

銀行融資の支払いを止める、送らせるリスケジュールの方が、即効性があり効果的です。

*あとで詳しく説明します。

新規で資金を調達する

コロナ融資を新規で借りる

一般的な中小企業が利用できるコロナ融資は延長となりました。

- セーフティネット4号・5号は2022年12月末まで

- 新型コロナウイルス感染症特別貸付と伴走支援型特別保証制度は2023年3月末まで

しかしコロナ融資の制度が継続されたからといって、審査が甘くなるわけではありません。

たしかに通常の融資よりは緩やかかもしれませんが、2020年春から2年余りの期間のような「何でもOK」な審査にはなりません。

とくに2度目の申請の場合は、「返済可能性の根拠」を詳しく聞かれます。

説得力のある資料がなければ、コロナ融資といえども審査に通るのは難しいでしょう。

資料の出来次第で、審査が通るかどうかが大きく変わります。

しかし、融資に強い税理士ならそんな融資審査に通りやすくなる根拠資料を作成することができます。

マル経融資

マル経融資(小規模事業者経営改善資金)は、商工会議所や商工会などの経営指導を受けている事業者が、日本政策金融公庫から必要な資金を無担保・無保証人・低金利で利用できる制度です。

商工会議所や商工会の専門家からのアドバイスを受けながら事業計画書を作成するので、通常の融資に比べ審査が通りやすいという特徴があります。

マル経融資の対象は業種によっても違いますが飲食店の場合、常時使用する従業員の数は5人以下に限られます。

この5人は常時使用する従業員で、役員やアルバイトは原則含まれません。

<マル経融資の融資条件>

- 融資限度額:2,000万円

- 返済期間:運転資金7年以内、設備資金10年以内

- 利率:2022年10月3日時点では1.13%

- 担保・保証人:無担保、無保証人

▼日本政策金融公庫HPより

https://www.jfc.go.jp/n/finance/search/kaizen_m.html

マル経融資により運転資金の融資を受け手元資金を厚くすることができれば、資金繰りの不安を解消することができます。

毎月赤字でもなんとかなります

月次損益計算書の当期利益または経常利益が赤字でも、P/Lの営業利益がでているのなら、何の問題もありません。

毎月赤字でもなんとかなります。心配しないでください!

今後の資金繰りを改善する方法はいくらでもあります。

しかし、営業利益すらでていないなら、考えなおす必要があります。

根本的に経営&組織の形を変えるか、やめるかのどちらかを選択をせまられることになるでしょう。

厚生労働省管轄の助成金を申請する

融資ではありませんが、返済しなくていい資金ですから使わない手はありません。

4つの条件を満たしていれば、1社平均300万円前後。最大1,500万円が、ほぼ100%受給可能です。

返済不要なお金なのに、94%がこの助成金を申請していません。

雇用保険を払っている会社であれば一度も助成金を受け取っていないのは損をしていると言っていいでしょう。

【関連記事】 助成金申請代行おすすめ社労士!費用、成功報酬は業界最安値

生命保険の活用

生命保険は節税になることから、多額の生命保険に入っている事業主が多いです。

生命保険はいざという時に、資金調達に使うことができます。

解約返戻金が発生する保険タイプなら、解約返戻金の範囲内で保険会社から3営業日程度で、資金を借りることができます。

保険を解約する必要もありません。

生命保険は、経営者に万が一のことがあった場合に備えたり、退職金の資金を節税をしながら効率よく積み立てるだけでなく、

予期せぬ突発的な経営危機に備え資金調達にも活用ができます。

経営セーフティ共済の活用

しっかりした税理士がついているなら、経営セーフティ共済に加入していると思います。

経営セーフティ共済は取引先の倒産時に掛金の10倍の範囲内で融資を受けられる制度ですが、いざというときに解約することで資金を調達することができます。

得意先の倒産ということはありませんが、経営セーフティ共済により毎年の利益を節税し、利益を留保しておくことで、赤字で資金繰りが厳しくなった時に解約することで赤字を補填し資金繰りも改善することができます。

掛金の月額は最大20万円で、全額経費になるので生命保険より節税効果が大きく、

40ヵ月以上掛けていれば、保険金と違い掛金の全額が返金されます。

解約しなくても解約手当金の枠内で、2週間程度で貸付を受けることもできます。

掛金は決算書の資産に計上して利益を多く見せることもできます。

もちろん、合法であり節税もできます。

しっかりした税理士なら知っている節税方法、決算書を良く見せる手法です。

【関連記事】 経営セーフティ共済 裏ワザ!節税しながら利益を増やす決算書の裏ワザ

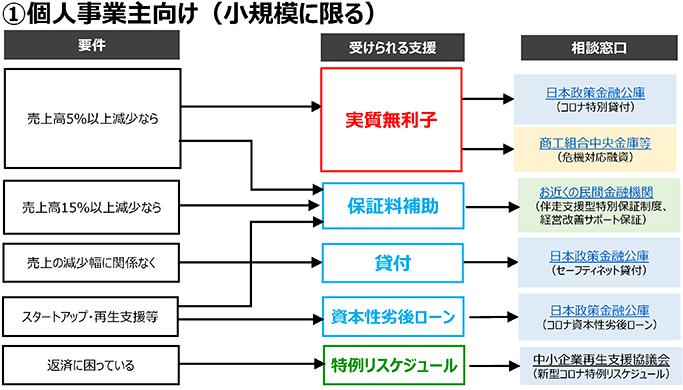

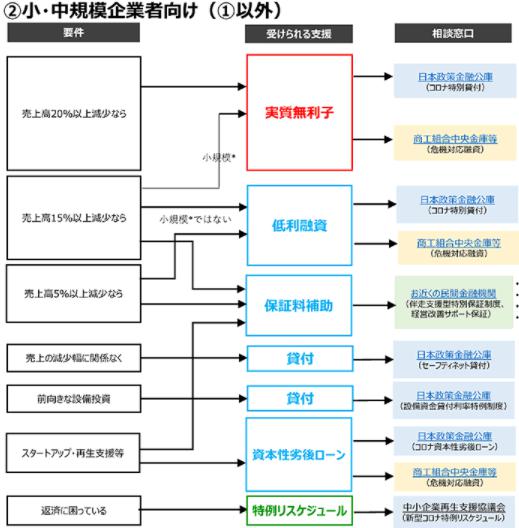

政府の資金繰り支援内容

https://www.meti.go.jp/covid-19/index.html#01

1回目のコロナ融資と違い借入要件を満たしているだけでなく、「返済可能性」を説明できる資料を提出しないと厳しい審査を通り抜けることは難しくなってきています。

注意したいことは、安易にコロナ追加融資を申し込んで一度否決されてしまうと、その次の申請のハードルは高くなることです。

融資が否決された場合は、金融機関は融資否決の記録が残るので「3〜6ヶ月程度」は間をおくようにします。

「3〜6ヶ月程度」の期間に以前否決した理由が改善されていれば、再度審査対象として取り扱ってくれます。

新規融資を引き出すために準備する資料

- 決算書

- 試算表

- 月次資金繰り表

- 事業計画書

- 会社案内、商品パンフレット

新規融資、借換え、リスケジュールを行うにはこれだけの資料が必要です。

しかし、決算書、会社案内・商品パンフレット以外は馴染みがないのではないでしょうか?

試算表、月次資金繰り表などは、毎月の棚卸を行っていないと作成することができません。

融資の可否を決定する人は、いつも顔をわせる銀行マンではありません。

審査部の別の人間が審査をするので、その人たちにわかりやすくするためにも、会社案内や、商品パンフレットも必要になります。

既存の借入金を借り換える

追加融資が承認されない場合、次の方法が考えられます。

同額借換

返済猶予をする場合、「リスケ」(リスケジュール)をしてもらうのですが、リスケをしてしまうと新規の借入はほぼ不可能になります。

事業者としては、リスケは何としても避けたいところです。

一方、金融機関にとっても「リスケ」は避けたいのが本音です。

事務手続きに大変な時間と手間がかかるからです。

しかし「同額借り換え」なら、リスケに比べかなり手間を省けるのです。

公庫であれ民間金融機関であれ、基本的には前向きに対応してくれます。

依頼から新たに借り換えが実行されるまでは約1ヶ月はかかります。

その間に返済が始まったらきちんと返済をしておきます。

返済しないと「延滞」となって新規融資が受けられなくなってしまいます。

金融機関が必ず対応してくれるとは限りませんが、これまでの事例では事例では、7〜8割は対応してもらっています。

同額借換を認めてもらえなかったときは次に紹介する「リスケ」しか対策は残っていません。

返済条件の変更(リスケジュール)

リスケジュールとは借入金の返済計画を見直し、返済の条件を変更してもらうことです。

すでに借りている借入金の返済額を減額してもらったり、据え置き期間を設けてもらうことで、新規に借入を行うのと同じ効果が期待できます。

借入金を返済するために新たに借入を行うと、結果的に多重債務者となり倒産する可能性もでてきます。

それよりは、リスケジュールの方が、即効性があり効果的です。

たとえば、毎月50万円の返済をしているのを、1年間返済を待ってもらえば、600万円の融資を受けたと同じことになります。

ただ、リスケジュールの期間中は新規借入は難しいです。

申請にあたり、前述した資料とは別に「返済条件変更申込書」が必要になります。

事業計画書・資金繰り表は、初年度の1年間は1カ月単位で作成し、2年目以降は6カ月を単位として作成します。

銀行は他行からの借入残高を常にチェックしている

一行だけリスケジュールしたつもりでも、他の金融機関にそれがわかると、他行からも新たな融資が受けられる可能性が低くなります。

リスケジュールをしても資金繰りが確保できないと、再建計画も挫折してしまいます。

リスケジュールを申し込むなら、すべての金融機関に対して行いギリギリの金額まで減額し、できるだけ短期間で再建を終わらせるようにしましょう。

リスケジュール期間も、半年間ではなく1年間の期間で交渉をするようにします。

(1年以上で交渉しても、1年ごとの更新になるケースが多いです)

注意が必要なのは、保証協会付きの借入金の場合は、返済期間を変更すると保証料の支払いが発生することです。

ですので、保証料の支払資金の確保をしっかりと資金繰り計画に組み込んでおくことが重要です。

銀行融資が返済ができない人が増えている

コロナの影響が長引く中、飲食店の経営はどんどん苦しくなってきています。

政府の支援も後手後手にまわり、毎月の運転資金が底をつき始めているのが現状です。

政府の補助金は、申請しても3ヶ月以上待っても振り込まれない状況が続いています。

政府はその間は金融機関からの”つなぎ融資”でつないで欲しいと語っていますが、その頼みの綱の金融機関の審査が厳しくなっているんです。

また、政府の補助金申請自体も不正支給を恐れて審査が厳しくなっています。

コロナ融資も2回目以降は、審査が厳しくなり「融資を断られた」というケースが増えています。

1回目のコロナ融資があまりにも簡単に通ったこともあるのですが、2回目以降はスピード重視から、

審査体制が整ったこともあり、必要な準備をせず申し込むと、否決されるケースが増えています。

政府資金繰り支援内容は、とてもたくさんの支援策があるのですが、それぞれで内容を吟味できる体制が整ってきたことで、「返済可能性」を詳しくチェックするようになったのです。

資金繰りに強い経営者になる

経営者の中には、経理は経理社員や税理士にまかせきりで、数字を見るのは決算書の損益計算書だけという人がいますが、これでは新規借入、借換え、リスケジュールを認可してもらうことは難しいでしょう。

資料は経理、あるいは税理士が作成するにしても経営者自身が自分で金融機関に説明することができなければ意味がありません。

「詳しいことは経理や、税理士に聞いてほしい」というような経営者には金融機関は相手にしてくれません。

少なくとも、金融機関に出向く前には、経理や税理士と事前にしっかりと打ち合わせをしておく必要があります。

資金繰り悪化、資金調達の悩みを専門家が無料で支援

中小企業の事業再生に向けた資金調達、資金繰りを支援する日本中小企業再生支援協会を紹介します。

中小企業の資金調達、資金繰りを無料で支援しています。

資金繰り悪化、資金調達などの悩みを抱える中小企業経営者に”相談できる場”を提供し課題解決から経営改善、企業再生まで支援します。

経験豊富な事業再生支援の専門家(事業再生コンサル、税理士、司法書士、資金調達コンサル等)を完全無料で紹介してもらえます。

企業規模を問わず相談可能で、24時間365日受け付けています。